Grazie al FinTech le PMI possono contare su nuove opportunità per risollevarsi dopo il lockdown e ottenere credito in modo agile

Con il termine inglese FinTech, (Finance e Technology) ci si riferisce alla tecnofinanza o tecnologia finanziaria, ossia a quella fornitura di servizi e prodotti finanziari erogati attraverso le più moderne tecnologie messe a disposizione dell’ICT e da internet.

Le Fintech, banche digitali, hanno fatto irruzione nel mercato italiano già da alcuni anni, sono in forte crescita e stanno rosicchiando velocemente sempre più mercato alle banche tradizionali: oggi contano un bacino di utenza che copre la quasi totalità della popolazione globale.

Vantaggi del FinTech

Grazie all’innovazione digitale che permette di gestire i processi in modo snello e da remoto assicurando il distanziamento sociale, le banche FinTech stanno rappresentando per le startup e le PMI una risorsa reale per ottenere credito velocemente e un valido supporto per il mondo produttivo nell’era post Covid.

- ⇒Semplicità

- ⇒Velocità

- ⇒Flessibilità

- ⇒Convenienza

questi i vantaggi essenziali offerti dai servizi fintech a discapito di quelli delle banche tradizionali che vengono considerate inefficienti, poco chiare o poco tempestive.

Le piattaforme FinTch, inoltre, hanno successo perché permettono la gestione agile dei piccoli prestiti che solitamente non convengono alle banche.

PMI: fiducia verso il FinTech

In Italia, il semestre caratterizzato dalla pandemia ha fatto aumentare l’attenzione sul settore fornendo alle imprese una strada alternativa per uscire dalla crisi.

Sono molti gli operatori italiani di FinTech che hanno messo a disposizione diversi servizi ad hoc per le PMI messe in crisi dal lockdown, mettendo a disposizione soluzioni di credito coperte dalla garanzia dello Stato al 90% prevista dal Decreto Rilancio.

E si direbbe con successo, come dimostrano i numeri del 3° Report sulla Finanza Alternativa per le PMI:

- l’erogatoFinTech alle PMI italiane è stato pari a 2,67 miliardi di euro (da luglio 2019 a giugno 2020);

- pari al +4% annuo;

- i finanziamenti alle imprese da parte della finanza alternativa nei primi nove mesi dell’anno sono ammontati a 1 miliardo, con un incremento di 4,5 volte rispetto al dato dello stesso periodo del 2019.

Propensione al cambiamento

In questo scenario le banche tradizionali che desiderano rimanere competitive devono avviare un processo di cambiamento nel modo di disegnare ed erogare servizi partendo dalla digitalizzazione dell’intera filiera, al fine di soddisfare al meglio i propri clienti anche attraverso la collaborazione con le FinTech : il prossimo passo sarà infatti l’integrazione tecnologica tra società FinTech e istituti finanziari . Negli ultimi mesi si sta già assistendo ad un aumento notevole delle partnership, con sempre più banche e istituzioni interessate alle società FinTech, a tutto vantaggio della qualità del servizio offerto al cliente finale.

- Published in News

SUPPORTO ALLO SVILUPPO DELLE ATTIVITÀ DELLE IMPRESE INNOVATIVE

E’ stato pubblicato in Gazzetta ufficiale il decreto attuativo a firma del MISE che disciplina le modalità di impiego di ulteriori 200 milioni di euro destinati dal Decreto Rilancio al Fondo di sostegno al Venture Capital, gestito da Cdp Venture Capital Sgr.

La misura mira a rafforzare le Startup e le PMI innovative che in questo particolare periodo di crisi necessitano di nuovi strumenti di supporto finanziario.

COME FUNZIONANO GLI INVESTIMENTI

Le risorse del Fondo potranno essere erogate fino a un massimo di 4 volte il valore dell’investimento degli investitori privati, siano essi regolamentati (quindi strutturati come fondi o altri veicoli di investimento) o qualificati (intesi come acceleratori o incubatori, business angel e family office) nel limite complessivo di 1 milione per singola Startup o PMI innovativa.

Attraverso tale Fondo, gli investitori qualificati e regolamentati che operano sul territorio nazionale potranno segnalare le startup e le PMI innovative in cui stanno per investire o hanno investito nei 6 mesi antecedenti l’entrata in vigore del Decreto Legislativo Rilancio con la pubblicazione in Gazzetta Ufficiale, nel rispetto dei requisiti stabiliti dal decreto attuativo.

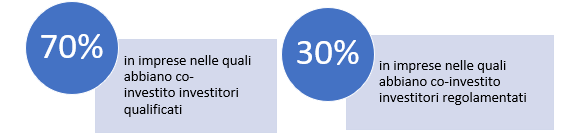

Al termine del periodo di investimento Il patrimonio del Fondo dovrà risultare investito, in via tendenziale:

PROCEDURE DI SELEZIONE

Nei primi sei mesi di operatività del Fondo è prevista anche una procedura accelerata di valutazione per le imprese già beneficiarie di Smart&Start – strumento di finanziamento gestito da Invitalia – e per le startup e le PMI innovative che hanno subito una riduzione dei ricavi realizzati nel corso del primo semestre del 2020 di almeno il 30% rispetto ai ricavi ottenuti nel primo semestre o nel secondo semestre dell’anno 2019.

BENEFICIARI:

L’investimento sarà orientato sulle start-up e le PMI innovative che soddisfano una serie di requisiti:

- sede legale e attività in Italia.

- non presentano procedimenti di accertamento in corso non ancora rimediati;

- superano le verifiche di gestione del rischio, conformità alle norme o prevenzione del rischio di riciclaggio e di finanziamento del terrorismo.

- concrete potenzialità di sviluppo, misurabili sulla base di indicatori quantitativi e/o qualitativi, dimostrabile attraverso il rispetto di almeno uno dei seguenti criteri:

- sulla base di una crescita dei ricavi, dei clienti o degli utilizzatori dei servizi nei dodici mesi antecedenti l’effettuazione dell’investimento da parte del Fondo;

- sulla base di un sostenibile piano industriale triennale approvato dal competente organo amministrativo;

- sulla base di contratti o partnership strategiche

- sulla base di brevetti depositati con potenzialità di sfruttamento industriale,non presentano procedimenti di accertamento in corso non ancora rimediati;

- Published in News