Decreto Milleproroghe: le novità per imprese e professionisti

Convertito in legge dal Parlamento contiene una serie di novità e di modifiche su concorsi, scadenze fiscali e normative e aiuti per imprese e famiglie.

In vigore dal 1° marzo 2022 la legge 25 febbrario 2022 n. 15 recante “Conversione in legge, con modificazioni, del decreto-legge 30 dicembre 2021, n. 228, recante disposizioni urgenti in materia di termini legislativi”, meglio conosciuto come “Decreto Milleproroghe” visto il contenuto di tale norma che prevede appunto la proroga di scadenze o il rinvio dell’entrata in vigore di alcune disposizioni.

Le misure in sintesi:

PROROGA RISCOSSIONE

È stato approvato l’emendamento che consente di chiedere una nuova rateizzazione delle cartelle per i decadutidalla pace fiscale. La mini proroga che c’è stata non è stata utile, secondo il resoconto MEF del 17 febbraio, per il 43% dei debitori (circa 532mila sono i decaduti di rottamazione ter e saldo e stralcio). Secondo le novità del Milleproroghe, i carichi contenuti nei piani di rateizzazione decaduti potranno essere nuovamente dilazionati. La richiesta va presentata tra il 1° gennaio e il 30 aprile 2022, fino a un massimo di 72 rate.

SOSPENSIONE RIMBORSO PRESTITI PMI

Gli aiuti alle imprese del Quadro temporaneo di aiuti di Stato (Temporary Framework-Covid) sono prorogati per altri sei mesi. Le garanzie sui prestiti alle imprese sono oggetto di proroga fino al 30 giugno 2022. Stessa scadenza per il termine per finanziamenti agevolati e contributi ai costi fissi. Inoltre, sempre nell’ambito degli aiuti alle imprese, viene prorogato per un anno il Fondo nuove competenze, creato per favorire la riconversione delle aziende più colpite dalla crisi post-Covid, a meno che non arrivino istruzioni differenti da parte del Ministro dell’Economia.

CASSA INTEGRAZIONE PER LE IMPRESE STRATEGICHE

Sono stati stanziati 42,7 milioni per prorogare la cassa integrazione nei grandi stabilimenti industriali d’interesse strategico nazionale.

BONUS EDILIZI SENZA ASSEVERAZIONI

Escluse dall’obbligo di visto di conformità e asseverazione di congruità per le spesesostenute dal12 novembre al 31 dicembre 2021 in relazione a interventi di edilizia libera o di importo complessivo non superiore a 10.000 euro

LE ALTRE MISURE

- Transizione 4.0: Vale per i beni “prenotati” entro la fine del 2021. In pratica si proroga la scadenza di sei mesi, ovvero fino al 31 dicembre 2022. Si tratta degli investimenti per i quali, entro il 31 dicembre 2021, l’ordine sia stato accettato dal venditore e siano stati pagati acconti per almeno il 20% del costo.

- TARI: il termine per approvare le tariffe per la tassa rifiuti slitta al 30 aprile di ciascun anno, per il solo 2022 al 31 maggio.

- Addizionali IRPEF: l’aggiornamento delle aliquote comunali in base ai nuovi scaglioni slitta dal 31 marzo al 31 maggio.

- Saldo IRAP 2019 e l’acconto 2020 nei casi di imprese che avevano erroneamente utilizzato l’esenzione prevista dal DL 34/2020: cinque mesi in più (c’è tempo fino al 30 giugno) per versare il dovuto.

- Perdite d’esercizio 2021 che superano un terzo del capitale: stesse misure di flessibilità già previste lo scorso anno (in considerazione della crisi Covid, viene dato più tempo alle imprese per ripianare le perdite).

- Agevolazioni prima casa: fino al 31 marzo restano sospesi i termini per il trasferimento della residenza (entro 18 mesi), per l’acquisto di una nuova abitazione principale entro un anno dalla vendita della precedente (nei cinque anni precedenti) o per la vendita della prima casa entro un anno dall’acquisto di quella nuova.

- Tetto al contante di 2mila euro fino al 31 dicembre 2022, rimandando di un anno la nuova soglia dei pagamenti sotto mille euro.

- Bonus psicologo fino a 600 euro da spendere per cure post stress da pandemia Covid, a disposizione di tutti coloro che hanno un ISEE fino a 50mila euro.

- Published in News

LA REPUBBLICA: INTERVISTA A GIUSEPPE URSI DIRETTORE GENERALE INVESTIMENTI&FINANZA MERCHANT

PIANI STRATEGICI MIRATI, CREAZIONE DI VALORE E RIORGANIZZAZIONE AZIENDALE : GLI STRUMENTI PER SANARE LE PROBLEMATICHE FINANZIARIE AZIENDALI

- Published in Press

LE FONTI WORD EXCELLENCE

L’ intervista del direttore generale di Investimenti & Finanza Merchant , Giuseppe Ursi , su WORD EXCELLENCE il magazine edito da LE FONTI dedicato all’informazione e l’approfondimento per i leader dell’economia e Top Management.

Home

- Published in Press

Legge di Bilancio 2022

Il testo definitivo introduce importanti novità in materia di Fisco e Lavoro

- Nella legge di bilancio 2022, in vigore dall’1 gennaio dopo il via libera della Camera del 30 dicembre 2021 (con l’ennesima fiducia sul maxiemendamento del governo) e la pubblicazione in gazzetta ufficiale, sono state introdotte numerose misure per favorire la competitività del sistema produttivo del Paese. Dal sostegno alle imprese attraverso investimenti legati alla transizione digitale e green alle norme antidelocalizzazioni che puntano a tutelare i lavoratori senza penalizzare gli imprenditori.

A queste misure si affiancano una serie di ulteriori interventi voluti dal ministro dello Sviluppo economico Giancarlo Giorgetti per le imprese che intendono investire in Italia o comunque assumere lavoratori dalle aree di crisi.

Ecco le principali misure approvate in via definitiva.

- Incentivi e norma antidelocalizzazioni.

Sono state introdotte misure per i lavoratori di aziende in crisi: un fondo speciale di 100 milioni di euro per favorire il prepensionamento ma anche la decontribuzione totale per chi assume a tempo indeterminato questi lavoratori. Previste inoltre agevolazioni per l’acquisto di immobili da imprese in crisi. La norma antidelocalizzazione si applicherà alle aziende con più di 250 dipendenti che non risultano in crisi ma che decidono di chiudere una sede, licenziando più di 50 dipendenti.

- Contratti di sviluppo

È stato rifinanziato con 450 milioni di euro lo strumento di politica industriale dei Contratti di sviluppo per agevolare i progetti di investimento a sostegno della competitività.

- Nuova Sabatini e Fondo di Garanzia

In particolare vengono rifinanziati il Fondo di Garanzia PMI per 3 miliardi di euro fino al 2027 e la cosiddetta “Nuova Sabatini” con 900 milioni di euro complessivi dal 2022 al 2026.

- Fondo transizione industriale

E’ stato istituito al Mise il fondo per la transizione industriale con una dotazione di 150 milioni di euro dal 2022, che ha l’obiettivo di favorire l’adeguamento del sistema produttivo nazionale alle politiche europee in materia di lotta ai cambiamenti climatici attraverso agevolazioni alle imprese finalizzate alla realizzazione di investimenti per l’efficientamento energetico, per il riutilizzo e l’impiego produttivo di materie prime e di materie riciclate.

- Investimenti 4.0 e per internazionalizzazione

Previsto anche un incremento delle risorse a sostegno dell’internazionalizzazione delle imprese e la proroga dei crediti d’imposta per investimenti 4.0 in ricerca e sviluppo, transizione ecologica e innovazione tecnologica.

- Patent box

Cambia la disciplina del Patent box, con la diminuzione del reddito d’impresa, che passa dal 90% al 110% delle spese per ricerca e sviluppo per alcune categorie di beni immateriali. Estesa poi al 30 giugno 2022 la possibilità di trasformare le Deferred tax assets (Dta) in crediti di imposta.

- Riforma Irpef e Irap

La riforma delle tasse prevede la creazione di un sistema a 4 aliquote (23%, 25%, 35%, 43%) e nuovo metodo di calcolo delle detrazioni, con il “bonus Renzi” 100 euro che resta per i redditi fino a 15mila euro (primo scaglione Irpef). Il bonus di 1.200 euro l’anno può essere riconosciuto anche per i redditi tra 15mila euro e 28mila euro (secondo scaglione), ma a determinate condizioni.

Tagliata poi l’Irap per imprenditori individuali e professionisti.

- Published in News

Investimenti & Finanza Merchant vince ai Le Fonti Awards

La società si aggiudica il riconoscimento come Eccellenza dell’Anno Rising Star Servizi di Finanza Straordinaria.

Le Fonti Awards celebrano l’eccellenza. L’undicesima edizione del prestigioso riconoscimento si è tenuta giovedì 25 novembre in una delle location più affascinanti e prestigiose di Milano.

La cerimonia ha visto salire sul palco a ritirare l’autorevole riconoscimento gli studi legali, le imprese e i professionisti che hanno sfidato e vinto la crisi, mantenendo alti livelli di eccellenza e investendo in settori particolarmente strategici e innovativi.

Tra questi, Investimenti & Finanza Merchant che ha ricevuto l’autorevole riconoscimento come Eccellenza dell’Anno Rising Star Servizi di Finanza Straordinaria con la seguente motivazione: “Per essere una giovane eccellenza in forte crescita, specializzata nella gestione e nella consulenza di operazioni di finanza ordinaria e straordinaria. Per la capacità di creare soluzioni di riorganizzazione aziendale e dei piani strategici mirati e vincenti avvalendosi di un team altamente qualificato ed affidabile”.

Giuseppe Ursi, Direttore Generale, ha così commentato la vittoria: “Questo prestigioso premio è per noi motivo di orgoglio e grandissima soddisfazione che ci stimola a fare sempre meglio con impegno costante, serietà, abnegazione e passione, nell’interesse esclusivo dei nostri clienti e per il conseguimento di futuri obiettivi di crescita. Voglio condividere questo autorevole riconoscimento con le mie più strette colleghe, consapevole che solo con il lavoro di squadra si raggiungono importanti traguardi. Un ringraziamento ulteriore, del tutto personale, alla mia famiglia“.

L’intervista rilasciata da Giuseppe Ursi durante la serata di premiazione è visibile qui

I Le Fonti Awards sono sia un momento di premiazione ma anche un momento di approfondimento, confronto e dibattito: numerosi sono i momenti televisivi che vedono coinvolti top lawyers e Ceo, pronti ad affrontare temi di attualità legati a innovazione, tecnologia, leadership ed evoluzione normativa. La visibilità mediatica dell’evento è garantita da Le Fonti TV, punto di riferimento nel panorama dell’informazione finanziaria, economica e giuridica che vanta una community fidelizzata di oltre 10 milioni di persone in oltre 125 paesi.

Investimenti & Finanza Merchant vince ai Le Fonti Awards | Trend Online (trend-online.com)

- Published in Press

Simest: Portale Fondo internazionalizzazione, prorogata la chiusura

Prorogato al 31 maggio 2022 il termine per la presentazione delle domande di finanziamento a valere sul Fondo 394/PNRR.

Il Fondo Rotativo 394/81 è un fondo gestito da SIMEST per conto del MISE dedicato ai finanziamenti a tasso agevolato finalizzati a facilitare lo sviluppo internazionale delle imprese italiane, in particolare le PMI.

Nell’ambito della misura sono finanziati studi di fattibilità, programmi di inserimento sui mercati extra UE, programmi di assistenza tecnica, partecipazione a fiere, mostre, missioni di sistema in mercati extra UE e la patrimonializzazione delle PMI esportatrici.

La nuova proroga del Fondo 394 per l’internazionalizzazione deliberata dal comitato agevolazioni, dai principali rappresentanti della cooperazioni internazionale ( MAECI ) e dai ministeri dell’Economia e dello Sviluppo Economico, oltre che dalle Regioni, conferma la possibilità per le imprese di inoltrare la propria domanda fino al 31 maggio 2022.

SIMEST, ricordiamo, è la finanziaria di sviluppo e promozione delle imprese italiane all’estero, creata nel 1991 con il compito di sostenere il processo di internazionalizzazione e di assistere gli imprenditori nelle loro attività nei mercati stranieri. SIMEST sostiene l’internazionalizzazione, l’export e gli investimenti diretti all’estero delle imprese italiane che vogliono crescere e competere sui mercati mondiali.

Il precedente Fondo 394 considerava un tasso di archiviazione alle richieste che fluttuava tra il 15% e il 20% mentre questa nuova estensione collegata alla proroga del Temporary Framework, fissata per il 3 Dicembre 2021, permetterà un’ulteriore disposizione di risorse pari a 360 milioni, fondi usufruibili salvo esaurimento anticipato.

L’obiettivo principale del PNRR era l’adesione di circa 4 mila imprese entro la fine dell’anno ma già al 1° Dicembre sono state oltre 5.860 le realtà che hanno usufruito del fondo di rifinanziamento proposto dal Recovery Plan stanziato dal governo (fondo di 1,2 miliardi) con una stima totale di 836 milioni versati a sostegno delle aziende.

Il sud Italia ha mostrato un eccellente riscontro con 1830 richieste da parte delle imprese circa il 31 % per 246 milioni di risorse che corrispondono al 29% sul complesso degli stanziamenti previsti dal Recovery Plan. Per le piccole e medie imprese è riservato il 40% della dotazione complessiva dello strumento mentre per le restanti è inferiore, ovvero il 25%.

Questa ulteriore proroga è una vera e propria boccata d’aria per le imprese, assicurando infatti un importante assist di ripresa su tre fronti principali quali:

- Transizione digitale ed ecologica delle PMI con vocazione internazionale

- Partecipazione di PMI a fiere e mostre internazionali, anche in Italia, e missioni di sistema

- Sviluppo del commercio elettronico delle PMI in Paesi esteri (e-commerce)

- Published in News

FINTECH : BOOM DI FINANZIAMENTI

Nei primi sei mesi del 2021 più investimenti che in tutto il 2020

Grazie alla velocità dell’erogazione e alla maturata competenza delle FinTech, le PMI possono oggi cogliere nuove e concrete opportunità per poter continuare a crescere

Il periodo storico che stiamo vivendo, le evoluzioni sociali, la mobilità tecnologica, le dinamiche economiche sono tutti elementi che hanno determinato diversi cambiamenti strutturali nel settore dei servizi finanziari. L’accelerazione e lo sviluppo tecnologico permettono infatti una maggiore facilità nell’accesso e nell’utilizzo dei servizi finanziari da parte dei consumatori.

È proprio qui che entrano in gioco le piattaforme Fintech.

In inglese il termine Fintech si traduce in tecnologia finanziaria e si riferisce ad un insieme di servizi e prodotti finanziari trasmessi attraverso tecnologie e piattaforme digitali. Il volume di affari di questa tecnologia finanziaria è in forte crescita. Dal 2018 ad oggi si sono registrati numeri da capogiro con + 120% di crescita e un giro d’affari che raggiunge quota 40 miliardi di dollari. Le startup di Fintech sono numerose, circa 1.500 e sono sia a livello nazionale che internazionale.

Gli operatori fintech lavorano con un approccio totalmente diverso rispetto alla finanza tradizionale e rivestono un ruolo sempre più di spessore nella metamorfosi del settore dei Financial Services.

In che modo ? Per la prima volta in assoluto gli operatori Fintech sfruttando modalità operative informatiche, in grado di proporre al cliente un’esperienza completamente digitale. I servizi erogati dalle imprese e dalle piattaforme FinTech non sono differenti da quelli della finanza tradizionale anzi sono identici ma più funzionali; tra questi vi sono le app bancarie, i trasferimenti di denaro peer-to-peer, il crowdfunding online, il social lending, le interazioni con i chat bot, i pagamenti da smartphone.

Una presentazione che non lascia spazio a dubbi o perplessità, ma quanto vale il Fintech nel nostro paese? Secondo un’indagine condotta dall’ associazione Italia-Fintech, nel 2021 le richieste per i prestiti alle pmi italiane dalle piattaforme fintech sono raddoppiate rispetto al 2020. Partendo da quota un miliardo nel 2020 a distanza di un anno si sfiorano i 2 miliardi di euro per un totale di circa 7,2 miliardi. Con l’aggiunta, inoltre, da inizio dell’operatività delle varie piattaforme (precisamente tra il 2015 e il 2016) si sfiora la quota di 100 milioni, raccolti dalle piattaforme di equity crowdfunding. Il tutto per un totale di 2,3 miliardi di euro di capitali canalizzati sulle aziende attraverso piattaforme fintech. Inoltre, evidenzia lo studio, insieme al valore economico complessivo del credito erogato, da gennaio a settembre 2021, è anche aumentato il numero delle aziende finanziate raggiungendo quota 6.400, rispetto alle 3.026 dell’anno precedente nello stesso periodo.

- Published in News

Grazie al FinTech le PMI possono contare su nuove opportunità per risollevarsi dopo il lockdown e ottenere credito in modo agile

Con il termine inglese FinTech, (Finance e Technology) ci si riferisce alla tecnofinanza o tecnologia finanziaria, ossia a quella fornitura di servizi e prodotti finanziari erogati attraverso le più moderne tecnologie messe a disposizione dell’ICT e da internet.

Le Fintech, banche digitali, hanno fatto irruzione nel mercato italiano già da alcuni anni, sono in forte crescita e stanno rosicchiando velocemente sempre più mercato alle banche tradizionali: oggi contano un bacino di utenza che copre la quasi totalità della popolazione globale.

Vantaggi del FinTech

Grazie all’innovazione digitale che permette di gestire i processi in modo snello e da remoto assicurando il distanziamento sociale, le banche FinTech stanno rappresentando per le startup e le PMI una risorsa reale per ottenere credito velocemente e un valido supporto per il mondo produttivo nell’era post Covid.

- ⇒Semplicità

- ⇒Velocità

- ⇒Flessibilità

- ⇒Convenienza

questi i vantaggi essenziali offerti dai servizi fintech a discapito di quelli delle banche tradizionali che vengono considerate inefficienti, poco chiare o poco tempestive.

Le piattaforme FinTch, inoltre, hanno successo perché permettono la gestione agile dei piccoli prestiti che solitamente non convengono alle banche.

PMI: fiducia verso il FinTech

In Italia, il semestre caratterizzato dalla pandemia ha fatto aumentare l’attenzione sul settore fornendo alle imprese una strada alternativa per uscire dalla crisi.

Sono molti gli operatori italiani di FinTech che hanno messo a disposizione diversi servizi ad hoc per le PMI messe in crisi dal lockdown, mettendo a disposizione soluzioni di credito coperte dalla garanzia dello Stato al 90% prevista dal Decreto Rilancio.

E si direbbe con successo, come dimostrano i numeri del 3° Report sulla Finanza Alternativa per le PMI:

- l’erogatoFinTech alle PMI italiane è stato pari a 2,67 miliardi di euro (da luglio 2019 a giugno 2020);

- pari al +4% annuo;

- i finanziamenti alle imprese da parte della finanza alternativa nei primi nove mesi dell’anno sono ammontati a 1 miliardo, con un incremento di 4,5 volte rispetto al dato dello stesso periodo del 2019.

Propensione al cambiamento

In questo scenario le banche tradizionali che desiderano rimanere competitive devono avviare un processo di cambiamento nel modo di disegnare ed erogare servizi partendo dalla digitalizzazione dell’intera filiera, al fine di soddisfare al meglio i propri clienti anche attraverso la collaborazione con le FinTech : il prossimo passo sarà infatti l’integrazione tecnologica tra società FinTech e istituti finanziari . Negli ultimi mesi si sta già assistendo ad un aumento notevole delle partnership, con sempre più banche e istituzioni interessate alle società FinTech, a tutto vantaggio della qualità del servizio offerto al cliente finale.

- Published in News

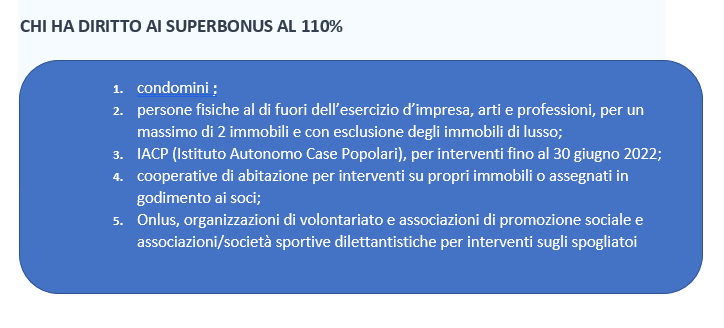

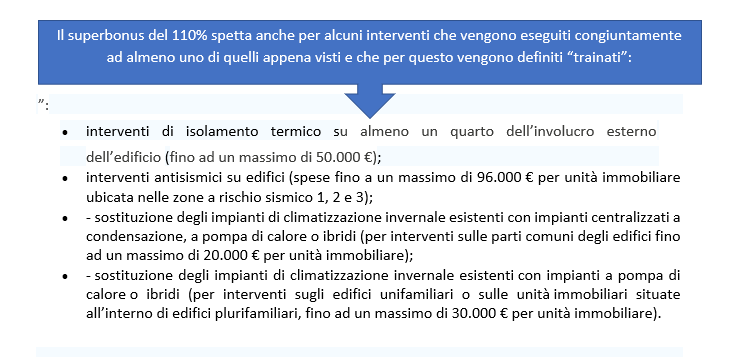

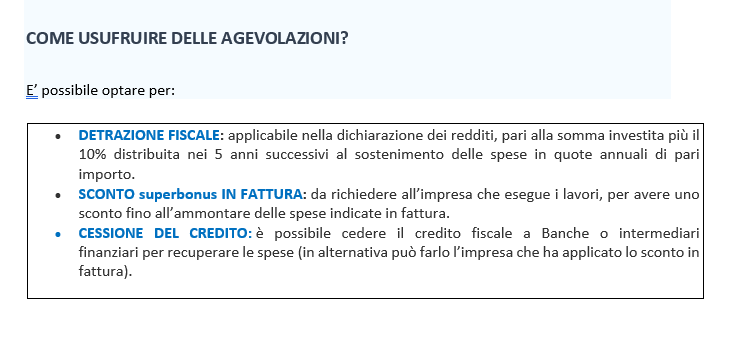

Il Decreto Rilancio, emanato dal Governo per dare sostegno alle imprese , ha introdotto delle novità anche per quanto riguarda le detrazioni fiscalispettanti per le ristrutturazioni edilizie finalizzate all’efficientamento energetico (Ecobonus) e al miglioramento del livello antisismico (Sismabonus) degli edifici, elevando l’aliquota al 110% per le spese sostenute dal 1 luglio 2020 al 31 dicembre 2021 . L’importante novità della normativa è la possibilità non solo di utilizzare il bonus, sotto forma di detrazione fiscale in 5 anni, ma anche di poter cedere il credito fiscale alla Banca o ottenere uno sconto dai fornitori.

ECOBONUS 110%: INTERVENTI TRAINANTI

Rientrano tra gli interventi agevolabili, da effettuare entro il 31 dicembre 2021:

- il miglioramento dell’efficienza energeticadi almeno due classi energetiche, o il conseguimento della classe energetica più alta, da dimostrare mediante A.P.E.;

- quelli previsti dal Sisma Bonus, anche per sistemi di monitoraggio strutturale continuo a fini antisismici, se realizzati insieme.

- l’installazione di impianti fotovoltaici, connessi alla rete elettrica e sistemi di accumulo integrati, o collettori solari (abbinati a, un impianto ibrido o geotermico), o allaccio a sistemi di teleriscaldamento efficiente nei comuni montani;

- l’installazione di colonnine di ricarica per veicoli elettrici.

- Published in News

LA LEGGE DI BILANCIO 2021 RINVIA LA SCADENZA AL 30 GIUGNO 2021.

Potranno fare domanda entro la fine di gennaio le imprese non ammesse al rinvio del termine per il pagamento delle rate.

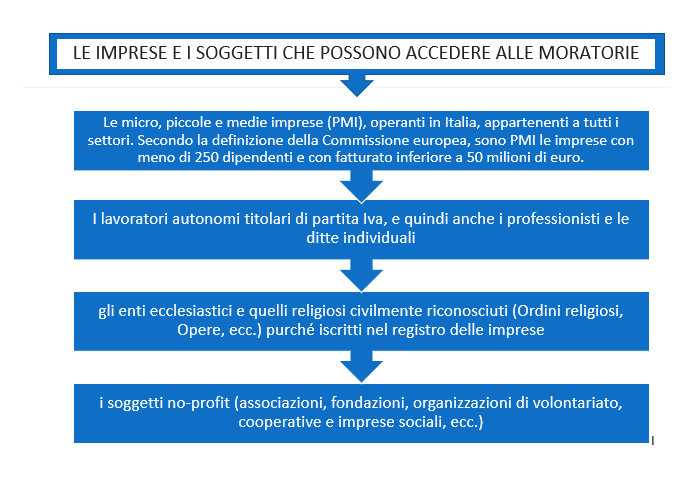

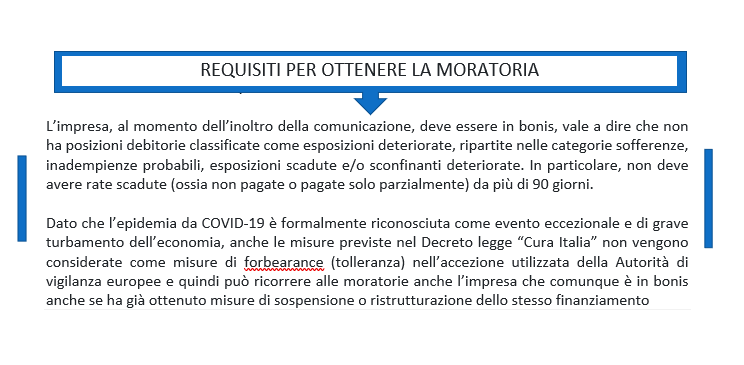

È l’articolo 41 della Legge di Bilancio 2021 a disporre la proroga dal 31 gennaio 2021 al 30 giugno 2021 della moratoria dei prestiti per le micro, piccole e medie imprese: un’importante misura prevista per sostenere la liquidità delle PMI e aiutarle a superare la caduta produttiva connessa con l’emergenza sanitaria (sostanzialmente prevede il congelamento delle rate sui finanziamenti concessi e le relative garanzie del Fondo PMI ).

Non servirà fare domanda per le imprese già ammesse alla moratoria poiché la proroga diventa automatica. Dovranno invece presentare apposita richiesta, entro il 31 gennaio 2021, le PMI escluse delle misure di sostegno introdotte nel corso del 2020. Al contrario, nel caso di rinuncia alla moratoria da parte dell’impresa, la volontà di riprendere i pagamenti dovrà essere manifestata al soggetto finanziatore entro il 31 gennaio 2021, data che slitta al 31 marzo 2021 per le imprese del turismo.

Per la proroga della moratoria da prestiti e finanziamenti, la Legge di Bilancio 2021 incrementa di 300 milioni di euro la dotazione della sezione speciale del Fondo di garanzia per le PMI.

- Published in News