MEDIOCREDITO CENTRALE: GIà OPERATIVE LE MISURE DEL DECRETO “CURA ITALIA”

Immediatamente operativi i provvedimenti del decreto “Cura Italia” che ampliano e semplificano l’intervento del Fondo di garanzia, lo strumento agevolativo per l’accesso al credito delle Pmi gestito da Mediocredito Centrale.

Nel dettaglio:

– la gratuità della garanzia del fondo, con la sospensione dell’obbligo di versamento delle previste commissioni per l’accesso al fondo stesso;

– l’ammissibilità alla garanzia di operazioni di rinegoziazione del debito, per consentire di venire incontro a prevedibili, immediate esigenze di liquidità di imprese ritenute affidabili dal sistema bancario;

– l’allungamento automatico della garanzia nell’ipotesi di moratoria o sospensione del finanziamento correlata all’emergenza coronavirus;

– la previsione, per le operazioni di importo fino a 100.000 euro, di procedure di valutazione per l’accesso al fondo ristrette ai soli profili economico-finanziari al fine di ammettere alla garanzia anche imprese che registrano tensioni col sistema finanziario in ragione della crisi connessa all’epidemia;

– eliminazione della commissione di mancato perfezionamento per tutte le operazioni non perfezionate;

– la possibilità di cumulare la garanzia del fondo con altre forme di garanzia acquisite per operazioni di importo e durata rilevanti nel settore turistico alberghiero e delle attività immobiliari;

– la possibilità di accrescere lo spessore della tranche junior garantita dal Fondo a fronte di portafogli destinati ad imprese/settori/filiere maggiormente danneggiati dall’epidemia;

– la possibilità di istituire sezioni speciali del fondo per sostenere l’accesso al credito di determinati settori economici o filiere di imprese, su iniziativa delle Amministrazioni di settore anche unitamente alle associazioni ed enti di riferimento;

– la sospensione dei termini operativi del fondo;

– estensione del limite per la concessione della garanzia da 2,5 milioni a 5 milioni di finanziamento;

– estensione a soggetti privati della facoltà di contribuire a incrementare la dotazione del fondo p.m.i. (oggi riconosciuta a banche, Regioni e altri enti e organismi pubblici, con l’intervento di Cassa depositi e prestiti e di Sace);

– facilitazione per l’erogazione di garanzie per finanziamenti a lavoratori autonomi, liberi professionisti e imprenditori individuali: sono ammissibili alla garanzia del fondo, gratuitamente e senza valutazione (con copertura all’80% in garanzia diretta e al 90% in riassicurazione), nuovi finanziamenti a 18 mesi meno un giorno di importo non superiore a 3 mila euro.

- Published in News

EMERGENZA COVID – MISURE STRAORDINARIE A SOSTEGNO DELL’ECONOMIA

PRINCIPALI MISURE A FAVORE DELLE IMPRESE

Sostegno alla liquidità

□ Moratoria dei finanziamenti a micro, piccole e medie imprese (che riguarda mutui, leasing, aperture di credito e finanziamenti a breve in scadenza).

In particolare, possono beneficiare della moratoria, facendone richiesta alla banca o altro intermediario finanziario creditore, le microimprese e le piccole e medie imprese italiane che alla data di entrata in vigore del decreto avevano ottenuto prestiti o linee di credito da banche o altri intermediari finanziari. Per questi finanziamenti la misura dispone che:

– le linee di credito accordate “sino a revoca” e i finanziamenti accordati a fronte di anticipi su crediti non possano essere revocati fino alla data del 30 settembre 2020;

– la restituzione dei prestiti non rateali con scadenza anteriore al 30 settembre 2020 sia rinviata fino alla stessa data alle stesse condizioni;

– il pagamento delle rate di prestiti con scadenza anteriore al 30 settembre 2020 sia riscadenzato sulla base degli accordi tra le parti o, in ogni caso, sospeso almeno fino al 30 settembre 2020.

La misura si rivolge alle microimprese e piccole e medie imprese aventi sede in Italia che, benché non presentino esposizioni deteriorate, hanno subito gli effetti dell’epidemia. A questo scopo, le imprese sono tenute ad autocertificare una riduzione parziale o totale dell’attività quale conseguenza diretta della diffusione dell’epidemia.

□ Potenziamento del fondo centrale di garanzia per le piccole e medie imprese, anche per la rinegoziazione dei prestiti esistenti.

Le modifiche riguardano nel dettaglio:

– la gratuità della garanzia del fondo, con la sospensione dell’obbligo di versamento delle previste commissioni per l’accesso al fondo stesso;

– l’ammissibilità alla garanzia di operazioni di rinegoziazione del debito, per consentire di venire incontro a prevedibili, immediate esigenze di liquidità di imprese ritenute affidabili dal sistema bancario;

– l’allungamento automatico della garanzia nell’ipotesi di moratoria o sospensione del finanziamento correlata all’emergenza coronavirus;

– la previsione, per le operazioni di importo fino a 100.000 euro, di procedure di valutazione per l’accesso al fondo ristrette ai soli profili economico-finanziari al fine di ammettere alla garanzia anche imprese che registrano tensioni col sistema finanziario in ragione della crisi connessa all’epidemia;

– eliminazione della commissione di mancato perfezionamento per tutte le operazioni non perfezionate;

– la possibilità di cumulare la garanzia del fondo con altre forme di garanzia acquisite per operazioni di importo e durata rilevanti nel settore turistico alberghiero e delle attività immobiliari;

– la possibilità di accrescere lo spessore della tranche junior garantita dal Fondo a fronte di portafogli destinati ad imprese/settori/filiere maggiormente danneggiati dall’epidemia;

– la possibilità di istituire sezioni speciali del fondo per sostenere l’accesso al credito di determinati settori economici o filiere di imprese, su iniziativa delle Amministrazioni di settore anche unitamente alle associazioni ed enti di riferimento

– la sospensione dei termini operativi del fondo;

– estensione del limite per la concessione della garanzia da 2,5 milioni a 5 milioni di finanziamento;

– estensione a soggetti privati della facoltà di contribuire a incrementare la dotazione del fondo p.m.i. (oggi riconosciuta a banche, Regioni e altri enti e organismi pubblici, con l’intervento di Cassa depositi e prestiti e di Sace);

– facilitazione per l’erogazione di garanzie per finanziamenti a lavoratori autonomi, liberi professionisti e imprenditori individuali.

□ rafforzamento dei Confidi per le microimprese, attraverso misure di semplificazione.

□ introduzione di un meccanismo di controgaranzia per le banche, da parte di Cassa depositi e prestiti, con cui consentire l’espansione del credito anche alle imprese medio-grandi impattate dalla crisi. L’obiettivo è di liberare così circa 10 miliardi di ulteriori investimenti;

Misure in campo fiscale

□ Sospensione, senza limiti di fatturato, per i settori più colpiti, dei versamenti delle ritenute, dei contributi previdenziali e assistenziali e dei premi per l’assicurazione obbligatoria per i mesi di marzo e aprile, insieme al versamento Iva di marzo. I settori interessati sono: turistico-alberghiero, termale, trasporti passeggeri, ristorazione e bar, cultura (cinema, teatri), sport, istruzione, parchi divertimento, eventi (fiere/convegni), sale giochi e centri scommesse;

□ sospensione dei termini degli adempimenti e dei versamenti fiscali e contributivi per contribuenti con fatturato fino a 2 milioni di euro (versamenti IVA, ritenute e contributi di marzo);

□ differimento scadenze – per gli operatori economici ai quali non si applica la sospensione, il termine per i versamenti dovuti nei confronti delle pubbliche amministrazioni, inclusi quelli relativi ai contributi previdenziali ed assistenziali ed ai premi per l’assicurazione obbligatoria, dal 16 marzo viene posticipato al 20 marzo;

□ disapplicazione della ritenuta d’acconto per professionisti senza dipendenti, con ricavi o compensi non superiori a euro 400.000 nel periodo di imposta precedente, sulle fatture di marzo e aprile;

□ sospensione sino al 31 maggio 2020 dei termini relativi alle attività di liquidazione, di controllo, di accertamento, di riscossione e di contenzioso, da parte degli uffici dell’ Agenzia delle entrate;

□ sospensione dei termini per la riscossione di cartelle esattoriali, per saldo e stralcio e per rottamazione-ter, sospensione dell’invio nuove cartelle e sospensione degli atti esecutivi;

□ affitti commerciali – a negozi e botteghe: viene riconosciuto un credito d’imposta pari al 60% del canone di locazione del mese di marzo.

- Published in News

NUOVO CREDITO D’IMPOSTA 2020

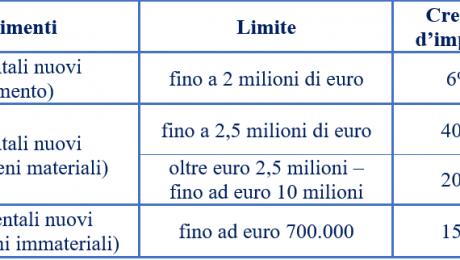

La legge di bilancio 2020 prevede un nuovo credito d’imposta dal 6 al 40% che sostituisce super e iperammortamento per investimenti in ricerca e sviluppo, transizione ecologica, innovazione tecnologica 4.0 e altre attività innovative.

La nuova agevolazione per gli investimenti in beni strumentali, da maggiorazione del costo di acquisto del bene (e quindi da maggiorazione dell’ammortamento in dichiarazione dei redditi), diviene un credito d’imposta.

Le imprese che dal 1° gennaio 2020 e fino al 31 dicembre 2020 (ovvero entro il 30 giugno 2021, se eseguono l’ordine di acquisto e il pagamento di un acconto minimo del 20% entro la data del 31 dicembre 2020) effettuano investimenti in beni strumentali nuovi, destinati a strutture produttive localizzate sul territorio dello Stato, potranno beneficiare di un credito d’imposta, utilizzabile esclusivamente in compensazione come indicato nella tabella che segue:

- Published in News

NUOVA SABATINI 2020

La Legge di Bilancio 2020 ha rafforzato la Nuova Sabatini disponendo il rifinanziamento, per complessivi 540 milioni di euro nel periodo 2020-2025, dell’agevolazione Beni strumentali messa a disposizione dal Mise con l’obiettivo di facilitare l’accesso al credito delle Pmi e accrescere la competitività del sistema produttivo del Paese.

La misura è finalizzata alla concessione alle Pmi di:

- finanziamenti agevolati sugli investimenti volti all’acquisto a titolo di proprietà o all’acquisizione in leasing finanziario di beni nuovi materiali (macchinari, impianti, beni strumentali d’impresa, attrezzature nuovi di fabbrica e hardware) o immateriali (software e tecnologie digitali) a uso produttivo;

- un correlato contributo statale in conto impianti determinato in misura pari al valore degli interessi calcolati, in via convenzionale, su un finanziamento della durata di cinque anni e di importo uguale all’investimento, ad un tasso d’interesse annuo pari al 2,75% per gli investimenti “ordinari” e al 3,575% per gli investimenti in beni 4.0.

I principali aspetti di rilievo della “Nuova Sabatini” delineata dalla Legge di Bilancio 2020 sono i seguenti:

- il rifinanziamento della misura con destinazione di 105 milioni di euro per l’anno 2020, di 97 milioni di euro per ciascuno degli anni dal 2021 al 2024 e di 47 milioni di euro per l’anno 2025;

- il mantenimento del meccanismo preferenziale a favore degli investimenti in beni 4.0, nella duplice accezione di destinazione di un’apposita riserva del 30% delle risorse stanziate e della maggiorazione del contributo statale del 30% rispetto al contributo ordinario;

- la maggiorazione del contributo statale dal 30% al 100% per investimenti in beni 4.0 realizzati dalle micro e piccole imprese nel Mezzogiorno, con una riserva complessiva per il periodo 2020-2025 di 60 milioni di euro a valere sulle risorse autorizzate;

- l’estensione del meccanismo preferenziale a favore degli investimenti effettuati dalle Pmi in beni materiali nuovi a uso produttivo e a basso impatto ambientale, con la destinazione di una riserva del 25% delle risorse autorizzate e una maggiorazione del contributo statale del 30% rispetto al contributo ordinario.

La “Nuova Sabatini”, come modificata dalla Legge di Bilancio 2020, ha inoltre un ambito applicativo oggettivo esteso agli investimenti produttivi ecosostenibili.

Il contributo statale, nel rispetto delle intensità massime previste dalla normativa dell’Unione europea in materia di aiuti di Stato, è in tal caso maggiorato del 30% rispetto al contributo ordinario, dunque è rapportato agli interessi calcolati, in via convenzionale, sul finanziamento a un tasso annuo del 3,575%.

Ai fini dell’ammissione ai benefici è richiesta dalla fonte primaria una certificazione rilasciata dal fornitore dei beni e dei servizi o da un professionista indipendente, attestante:

- la rispondenza degli investimenti effettuati ai requisiti di ecosostenibilità;

- la quantificazione del relativo impatto.

Inoltre, il Decreto Crescita ha esteso la disciplina agevolativa di sostegno della cd. “Nuova Sabatini” anche alle micro, piccole e medie imprese, costituite in forma societaria, impegnate in processi di capitalizzazione, che intendano realizzare un programma di investimento.

Il regolamento demandato al Mise, di concerto col Mef, atto a definire gli aspetti operativi della misura di sostengo alla capitalizzazione, non risulta ad oggi ancora adottato.

- Published in News

Investimenti in Macchinari Innovativi: nuove risorse

Il Bando Macchinari Innovativi sostiene la realizzazione, nei territori delle regioni Basilicata, Calabria, Campania, Puglia e Sicilia, di programmi di investimento diretti a consentire la trasformazione tecnologica e digitale dell’impresa ovvero a favorire il passaggio del settore manifatturiero verso il modello dell’economia circolare.

La misura sostiene gli investimenti innovativi che siano in grado di aumentare il livello di efficienza e di flessibilità dell’impresa nello svolgimento dell’attività economica, mediante l’acquisto di macchinari, impianti e attrezzature strettamente funzionali alla realizzazione dei programmi di investimento, nonché programmi informatici e licenze correlati all’utilizzo dei predetti beni materiali.

L’intervento agevolativo è stato definito nell’ambito del Programma operativo nazionale “Imprese e competitività” 2014-2020 FESR per cui permette di attivare risorse comunitarie già stanziate.

La dotazione finanziaria complessiva dello strumento, pari complessivamente a euro 265 milioni, sarà messa a disposizione delle imprese attraverso l’apertura di due distinti sportelli agevolativi, che verranno aperti a distanza di non meno di 6 mesi l’uno dall’altro.

Beneficiari

Micro, piccole e medie imprese (PMI) che alla data di presentazione della domanda:

- sono regolarmente costituite e iscritte nel Registro delle imprese, sono nel pieno e libero esercizio dei propri diritti e non sono in liquidazione volontaria o sottoposte a procedure concorsuali;

- sono in regime di contabilità ordinaria e dispongono di almeno due bilanci approvati e depositati presso il Registro delle imprese, ovvero hanno presentato, nel caso di imprese individuali e società di persone, almeno due dichiarazioni dei redditi;

- sono in regola con la normativa vigente in materia di edilizia ed urbanistica, del lavoro e della salvaguardia dell’ambiente, nonché con gli obblighi contributivi;

- non hanno effettuato, nei due anni precedenti la presentazione della domanda, una delocalizzazione verso l’unità produttiva oggetto dell’investimento;

- non rientrano tra i soggetti che hanno ricevuto e, successivamente, non rimborsato o depositato in un conto bloccato, gli aiuti considerati illegali o incompatibili dalla Commissione europea;

- non si trovano in condizioni tali da risultare imprese in difficoltà.

Settori economici ammessi

Sono ammesse le attività manifatturiere, ad eccezione delle attività connesse ai seguenti settori:

- siderurgia;

- estrazione del carbone;

- costruzione navale;

- fabbricazione delle fibre sintetiche;

- trasporti e relative infrastrutture;

- produzione e distribuzione di energia, nonché delle relative infrastrutture.

Sono inoltre ammesse le attività di servizi alle imprese elencate nell’allegato 3 del decreto ministeriale 30 ottobre 2019.

Investimenti ammissibili

Programmi di investimento non inferiori a euro 400.000 e non superiori a euro 3.000.000 realizzati esclusivamente presso unità produttive localizzate nei territori delle Regioni Basilicata, Calabria, Campania, Puglia e Sicilia.

Gli investimenti devono prevedere l’acquisizione di tecnologie abilitanti atte a consentire la trasformazione tecnologica e digitale dell’impresa e/o di soluzioni tecnologiche in grado di rendere il processo produttivo più sostenibile e circolare.

I beni oggetto del programma di investimento devono essere nuovi e riferiti alle immobilizzazioni materiali e immateriali, come definite agli articoli 2423 e seguenti del codice civile, che riguardano macchinari, impianti e attrezzature strettamente funzionali alla realizzazione dei programmi di investimento, nonché programmi informatici e licenze correlati all’utilizzo dei predetti beni materiali.

Intensità delle agevolazioni

Le agevolazioni sono concesse, nei limiti delle intensità massime di aiuto stabilite dalla Carta degli aiuti di Stato a finalità regionale valida per il periodo 2014-2020, nella forma del contributo in conto impianti e del finanziamento agevolato, per una percentuale nominale calcolata rispetto alle spese ammissibili pari al 75 %.

Il mix di agevolazioni in relazione alla dimensione dell’impresa è il seguente:

- imprese di micro e piccola dimensione: contributo in conto impianti 35% e finanziamento agevolato 40%;

- imprese di media dimensione: contributo in conto impianti 25% e finanziamento agevolato 50%.

Il finanziamento agevolato, che non è assistito da particolari forme di garanzia, deve essere restituito dall’impresa beneficiaria senza interessi in un periodo della durata massima di 7 anni a decorrere dalla data di erogazione dell’ultima quota a saldo delle agevolazioni.

Le agevolazioni sono erogate dall’Agenzia nazionale per l’attrazione degli investimenti e lo sviluppo d’impresa S.p.a. – Invitalia, a cui sono demandate le relative attività istruttorie.

- Published in News

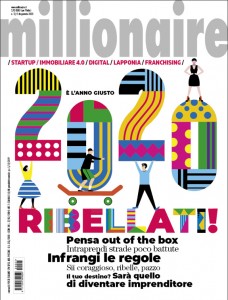

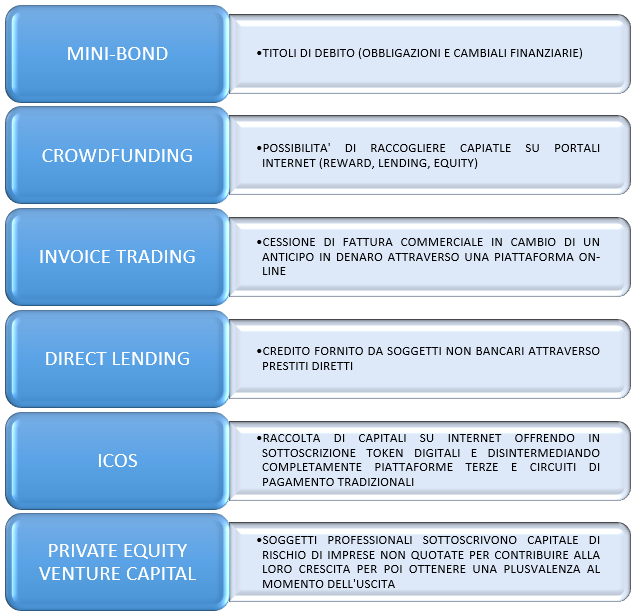

FINANZA ALTERNATIVA, IN UN ANNO DESTINATI ALLE PMI 3 MILIARDI DI EURO

Da luglio 2018 a giugno 2019 in Italia la finanza alternativa al credito bancario ha veicolato verso le PMI circa 3 miliardi di euro, contro i 2,3 miliardi del periodo precedente.

È quanto emerge dal Quaderno di ricerca sulla Finanza alternativa per le PMI in Italia, redatto dagli Osservatori Entrepreneurship & Finance della School of Management del Politecnico di Milano.

Stando ai dati dell’indagine, aggiornati al 30 giugno, i mini-bond si sono imposti come il primo canale alternativo col 51% del mercato (contro il 28% del periodo 2008-2018), generando 1,840 miliardi di finanziamenti. Le imprese emittenti sono state 221 (36 delle quali si sono affacciate sul mercato per la prima volta quest’anno), per un valore di 3,545 miliardi di euro suddivisi in 335 emissioni.

Il crowdfunding ha fatto registrare un buon tasso di crescita trainato dall’estensione a tutte le pmi di questa opportunità, inizialmente riservata a startup e pmi innovative.

L’ultimo biennio ha visto una crescita anche dei prestiti erogati alle pmi dalle piattaforme di lending, costituite, anche in questo caso, da una pluralità di prestatori privati (piccoli risparmiatori o investitori istituzionali). Su 60,3 milioni di euro prestati a circa 250 pmi italiane (escludendo le ditte individuali), 53,9 sono stati concessi nel periodo compreso fra il 1° gennaio 2017 e il 30 giugno 2018.

Non trascurabili i risultati messi a segno dall’invoice trading: adottato da 900 pmi e cresciuto dal 5% al 16%, è stato in grado di generare finanziamenti quasi pari a quelli dell’ultimo decennio (580,8 milioni di euro su 612,2), divenendo il terzo segmento del mercato.

In coda il direct lending con un numero marginale di pmi che hanno ottenuto un prestito da fondi specializzati, per un importo intorno ai 20 milioni. È aumentato invece l’interesse verso le criptovalute e la tecnologia blockchain, tanto che molti imprenditori si sono lanciati nel mercato delle Initial coin offerings (Icos). La ricerca ha censito 16 ico promosse entro giugno da team costituiti per più del 50% da italiani, per un totale di 150 milioni di euro, di cui circa 80 riconducibili a pmi italiane già esistenti o di nuova costituzione.

Ultimo settore preso in considerazione dall’indagine sono gli investimenti effettuati da soggetti professionali nel campo del private equity e del venture capital. Persa la prima posizione, passata dal 59% del mercato nel periodo 2008-2018 all’attuale 22%.

- Published in News

INCENTIVO “RESTO AL SUD” PER PROFESSIONISTI E UNDER 46: DALL’8 DICEMBRE LA PRESENTAZIONE DELLE DOMANDE

Il 23 novembre 2019 è stato pubblicato in Gazzetta Ufficiale il decreto che estende i finanziamenti di “Resto al Sud” agli under 46 e ai professionisti. Pertanto, dall’8 dicembre 2019 sarà possibile presentare la domanda di agevolazione.

L’incentivo Resto al Sud è un finanziamento agevolato per chi apre nuove attività nelle regioni Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sardegna e Sicilia.

I soggetti proponenti devono essere già costituiti alla data di presentazione della domanda o farlo entro 60 giorni (che salgono a 120 in caso di residenza all’estero). Le forme giuridiche ammesse sono l’impresa individuale o la società (comprese le cooperative e le società fra professionisti). Per le attività libero-professionali svolte in forma individuale è richiesta unicamente la partita IVA nonché, laddove prevista, l’iscrizione agli ordini professionali.

La dotazione finanziaria complessiva è di 1.250 milioni di euro.

È possibile avviare iniziative imprenditoriali per:

- produzione di beni nei settori industria, artigianato, trasformazione dei prodotti agricoli, pesca e acquacoltura

- fornitura di servizi alle imprese e alle persone

- turismo

Sono escluse dal finanziamento le attività agricole e il commercio.

Sono ammissibili le spese per la ristrutturazione o manutenzione straordinaria di beni immobili, per l’acquisto di impianti, macchinari, attrezzature e programmi informatici e per le principali voci di spesa utili all’avvio dell’attività.

Il finanziamento copre il 100% delle spese ammissibili e consiste in:

- contributo a fondo perduto pari al 35% dell’investimento complessivo;

- finanziamento bancario pari al 65% dell’investimento complessivo, garantito dal Fondo di Garanzia per le PMI. Gli interessi del finanziamento sono interamente coperti da un contributo in conto interessi

L’incentivo può arrivare fino a 50mila euro per un soggetto individuale e fino a 200mila euro per una società.

Resto al sud è un incentivo a sportello: le domande vengono esaminate senza graduatorie in base all’ordine cronologico di arrivo.

- Published in News

NUOVE RISORSE PER IL FONDO DI GARANZIA PMI

Per il Fondo di garanzia PMI arriva una dotazione di 670 milioni di euro. Le nuove risorse sono assegnate dal decreto fiscale (D.L. n. 124/2019) collegato alla legge di Bilancio 2020 (D.L. 124/2019, art. 41).

PMI e professionisti potranno continuare ad utilizzare questo strumento strategico per ottenere le risorse finanziarie necessarie per gli investimenti.

Il Fondo è uno strumento strategico per le PMI e i professionisti: mediante la concessione di una garanzia pubblica, permette loro di ottenere le risorse finanziarie necessarie per gli investimenti e la crescita con costi più bassi.

Nel 2019, il Fondo di garanzia è stato interessato da importanti novità: dal 15 marzo sono cambiate le condizioni di ammissibilità e le disposizioni generali. Sono state ridefinite le modalità d’intervento che vengono articolate in garanzia diretta, riassicurazione e controgaranzia, nonché modulate le percentuali di copertura del Fondo e l’importo massimo garantito in funzione della classe di merito e della tipologia di operazione finanziaria. Sono state, inoltre, introdotte anche le operazioni a rischio tripartito, per le quali è prevista un’equa ripartizione del rischio tra soggetto finanziatore, soggetto garante e Fondo.

- Published in News

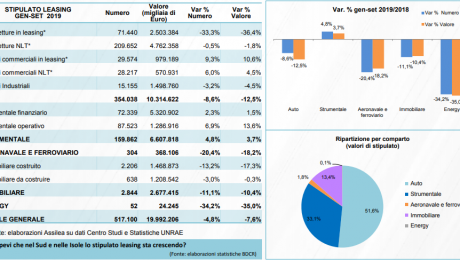

STATISTICHE LEASING E NOLEGGIO GEN-SETT 2019

Il mercato del leasing e del noleggio a lungo termine nel terzo trimestre del 2019 totalizza oltre 19,9 miliardi di euro per oltre 517 mila nuovi contratti. Nonostante la variazione negativa registrata nei primi nove mesi dell’anno sul totale generale, si osserva, dai dati del solo mese di settembre, un’inversione di tendenza con una crescita rispettivamente nel numero dei contratti e nel loro valore del +17,3% e +1,5%.

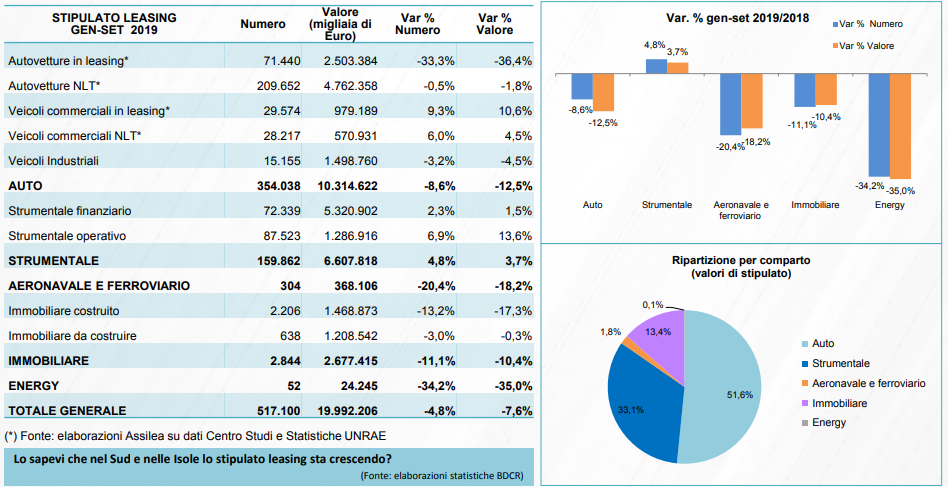

Il comparto Strumentale conferma la sua crescita con un +4,8% nel numero delle nuove stipule e un +3,7% nel valore finanziato, in particolare si osserva la ripresa dello strumentale finanziario (+2,3% in numero e +1,5% in valore); buona la performance del leasing operativo che segna un incremento del +6,9% nel numero e +13,6% in valore.

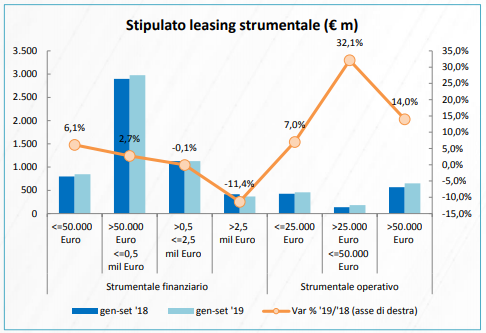

Risultano in diminuzione il leasing Immobiliare (-11,1% in numero e -10,4% in valore), il comparto dell’Aeronavale e ferroviario (+20,4% in numero e -18,2% in valore) e il comparto delle Energie Rinnovabili con una contrazione del -34,2% e -35,0% rispettivamente nel numero e nel valore delle stipule.

- Published in News