DECRETO RILANCIO: RAFFORZAMENTO PATRIMONIALE DELLE IMPRESE DI MEDIE DIMENSIONI

L’ART. 26 del DL 34/2020 prevede alcune agevolazioni per le imprese danneggiate dall’epidemia covid-19 che effettuano interventi sul capitale.

- CREDITO D’IMPOSTA DEL 20% a favore dei soggetti che effettuano aumenti di capitale nelle società

La norma prevede, per il 2020, la detraibilità per le persone fisiche e la deducibilità per quelle giuridiche del 20% della somma investita dal conferente nel capitale sociale di una o più società per azioni, in accomandita per azioni, a responsabilità limitata, anche semplificata, cooperativa, che non operino nel settore bancario, finanziario o assicurativo.

L’investimento massimo del conferimento in denaro sul quale calcolare il credito d’imposta non può eccedere euro 2.000.000.

La partecipazione riveniente dal conferimento deve essere posseduta fino al 31 dicembre 2023. La distribuzione di riserve, di qualsiasi tipo, prima di tale data da parte della società oggetto del conferimento in denaro comporta la decadenza dal beneficio e l’obbligo del contribuente di restituire l’ammontare detratto, unitamente agli interessi legali.

- CREDITO D’IMPOSTA DEL 50% a favore delle società che hanno beneficiato degli aumenti di capitale

Alle stesse società destinatarie dell’aumento di capitale è riconosciuto, a seguito dell’approvazione del bilancio per l’esercizio 2020, un credito d’imposta pari al 50% delle perdite eccedenti il 10% del patrimonio netto fino a concorrenza del 30% dell’aumento di capitale e comunque nei limiti previsti dal decreto (con un tetto massimo di 800.000 euro).

REQUISITI DESTINATARI DELLA MISURA

Per entrambe le agevolazioni è necessario che la società soddisfi le seguenti condizioni:

- ricavi relativi al periodo d’imposta 2019, superiori a 5 milioni di euro e fino a 50 milioni di euro;

- riduzione complessiva dell’ammontare dei ricavi nel secondo bimestre 2020 in misura non inferiore al 33% rispetto allo stesso periodo dell’anno precedente:

Se la società appartiene ad un gruppo si fa riferimento ai ricavi su base consolidata.

- aver deliberato ed eseguito, dopo il 19 maggio 2020 ed entro il 31 dicembre 2020, un aumento di capitale a pagamento e integralmente versato.

Inoltre, l’impresa destinataria dell’aumento di capitale sociale deve soddisfare ulteriori requisiti:

- alla data del 31 dicembre 2019 non rientrava nella categoria delle imprese in difficoltà;

- si trova in situazione di regolarità contributiva e fiscale;

- è in regola con le disposizioni vigenti in materia di normativa edilizia ed urbanistica, del lavoro, della prevenzione degli infortuni e della salvaguardia dell’ambiente;

- non rientra tra le società che hanno ricevuto e non rimborsato aiuti di Stato illegali o incompatibili;

- non essere stata soggetta a misure antimafia;

- nei confronti degli amministratori, dei soci e del titolare effettivo non è intervenuta condanna definitiva, negli ultimi cinque anni, per reati commessi in violazione delle norme per la repressione dell’evasione in materia fiscale;

L’efficacia delle misure è comunque subordinata all’autorizzazione della Commissione europea.

- Published in News

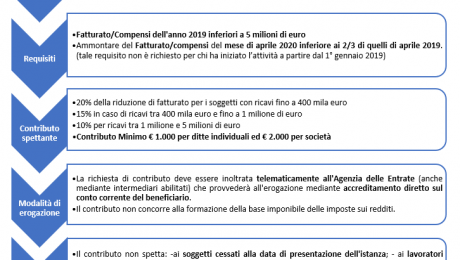

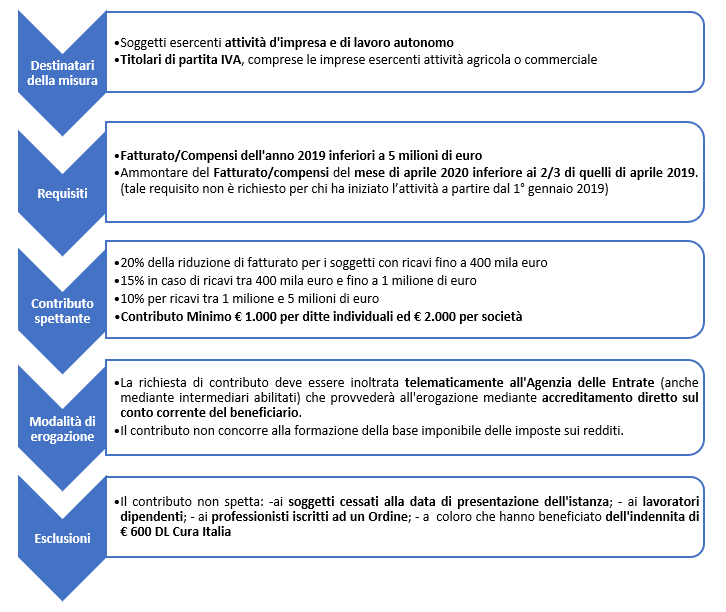

DECRETO RILANCIO: CONTRIBUTI A FONDO PERDUTO

Tra le varie misure previste dal Decreto Rilancio (DL n. 34/2020) a favore delle imprese colpite dall’emergenza Covid-19, di seguito si espone una sintesi della misura prevista all’art. 25: CONTRIBUTI A FONDO PERDUTO (in attesa che venga emanato il relativo decreto attuativo).

- Published in News

DECRETO LIQUIDITA’: IMPORTANTI EMENDAMENTI NEL TESTO DI CONVERSIONE IN LEGGE

Il Decreto Liquidità dovrà essere convertito in legge entro il prossimo 7 giugno.

Il disegno di legge di conversione ha introdotto alcuni importanti emendamenti, già approvati in Commissioni Finanze e Attività produttive della Camera.

Si riportano di seguito alcuni dei correttivi apportati al Decreto.

- Fino al 30 settembre 2020 è prevista la sospensione delle segnalazioni alla Centrale Rischi della Banca d’Italia;

- Per i prestiti con garanzia al 100% dello Stato l’importo massimo è aumentato fino ad € 30.000 (contro i precedenti € 25.000) e la scadenza fino a 10 anni (invece di 7) con preammortamento di 36 mesi (anziché 24);

- Si introduce la possibilità di richiedere la garanzia Sace anche per il factoring.

- Per le richieste di nuovi finanziamenti l’impresa dovrà rilasciare un’autocertificazione, in forma di dichiarazione sostitutiva di atto notorio.

L’articolo 1bis dispone infatti che la richiesta del prestito sia accompagnata da una dichiarazione sostitutiva, sottoscritta dal titolare e/o legale rappresentante dell’impresa, contenente le seguenti attestazioni:

- che l’attività d’impresa è stata limitata o interrotta dall’emergenza epidemiologica COVID-19 e che prima di tale emergenza sussisteva una situazione di continuità aziendale;

- veridicità e completezza dei dati aziendali forniti;

- che il finanziamento coperto dalla garanzia verrà utilizzato per sostenere costi del personale, investimenti o capitale circolante impiegati in stabilimenti produttivi e attività imprenditoriali localizzati in Italia;

- che i finanziamenti saranno accreditati esclusivamente su un conto corrente dedicato;

- che non sussistono problemi in termini di interdittiva antimafia, né condanne definitive per reati fiscali.

L’autocertificazione ha la duplice funzione di accelerare i tempi di erogazione dei finanziamenti e di manleva per le banche.

- Published in News

DECRETO CURA ITALIA: LE PRINCIPALI MISURE FINANZIARIE

Con specifico riferimento alle imprese, si riepilogano le principali misure finanziarie contenute nel decreto-legge n. 18 del 2020:

- finanziamenti in favore delle imprese produttrici di dispositivi medici e dispositivi di protezione individuale, avvalendosi di INVITALIA quale soggetto gestore della misura (art. 5);

- potenziamento ed estensione dell’intervento del Fondo di garanzia per le piccole e medie imprese, sia con interventi temporanei, in deroga alla disciplina ordinaria – per i quali sono stanziati 500 milioni di euro per l’anno 2020 – che con interventi di carattere strutturale (art. 49);

- moratoria sui prestiti alle PMI e alle micro imprese attraverso la sospensione del pagamento delle rate dei mutui ed il mantenimento di fidi o altre forme di finanziamento bancario (art. 56);

- garanzia dello Stato sulle esposizioni assunte da Cassa Depositi e Prestiti in favore delle banche e degli altri soggetti autorizzati all’esercizio del credito che concedono finanziamenti sotto qualsiasi forma alle imprese che hanno sofferto una riduzione del fatturato a causa dell’emergenza, fino ad un massimo dell’80% dell’esposizione assunta (art. 57);

- istituzione di un fondo da 100 milioni di euro a sostegno delle imprese agricole e per l’arresto temporaneo dell’attività di pesca. Questo stanziamento ha l’obiettivo di garantire la copertura totale degli interessi passivi su finanziamenti bancari destinati al capitale circolante e alla ristrutturazione dei debiti, ed assicurare la copertura dei costi sostenuti per interessi maturati negli ultimi due anni su mutui contratti dalle medesime imprese (art. 78).

- ulteriori 400 milioni di euro per il 2020 per la concessione delle agevolazioni previste nell’ambito dei contratti di sviluppo (art. 80).

Quanto alle misure in materia di internazionalizzazione delle imprese il decreto-legge:

- autorizza il MEF a rilasciare la garanzia dello Stato in favore di SACE Spa per le imprese che operano in settori interessati dall’impatto dell’emergenza sanitaria (art. 53, co. 1);

- prevede che possa essere disposta una sospensione fino a dodici mesi del pagamento della quota capitale e degli interessi delle rate in scadenza nel corso del 2020, per i finanziamenti a tasso agevolato concessi a favore delle imprese italiane che operano sui mercati esteri (art. 58);

- istituisce un nuovo Fondo per la promozione integrata verso i mercati esteri, con una dotazione finanziaria iniziale di 150 milioni di euro per l’anno 2020, finalizzato all’adozione di misure di comunicazione, di potenziamento delle attività di promozione del Made in Italy nonché per il cofinanziamento di iniziative di promozione dei mercati esteri realizzate da altre pubbliche amministrazioni mediante apposite convenzioni (art. 72, co. 1).

- Published in News

Nessuna segnalazione in Centrale Rischi Banca d’Italia in caso di moratoria ex DL 18/2020

La Banca d’Italia ha fornito alcuni chiarimenti in merito alla gestione, da parte di banche ed intermediari finanziari, delle segnalazioni in Centrale Rischi di tutte le micro, piccole e medie imprese che si avvalgono della sospensione di mutui, finanziamenti e leasing previste dal decreto-legge Cura Italia per l’epidemia Covid-19.

La Banca d’Italia ha precisato che:

- nel caso di imprese beneficiarie della previsione di cui all’art. 56, co. 2, lett. a) (aperture di credito a revoca) e b) (prestiti non rateali): gli intermediari non dovranno ridurre l’importo dell’accordato segnalato alla Centrale dei rischi;

- nel caso di imprese beneficiarie della sospensione ex art. 56, co. 2, lett. c) (mutui e altri finanziamenti a rimborso rateale): nella segnalazione della relativa posizione debitoria si dovrà tener conto della temporanea inesigibilità dei crediti in discorso, sia in quota capitale che in sorte interessi (ove prevista). Coerentemente, per l’intero periodo di efficacia della sospensione, dovrà essere interrotto il computo dei giorni di persistenza degli eventuali inadempimenti già in essere ai fini della valorizzazione della variabile “stato del rapporto”.

In ogni caso, con riferimento alle disposizioni normative suindicate, il soggetto finanziato non potrà essere classificato a sofferenza dal momento in cui il beneficio è stato accordato.

Per approfondimenti:

- Published in News

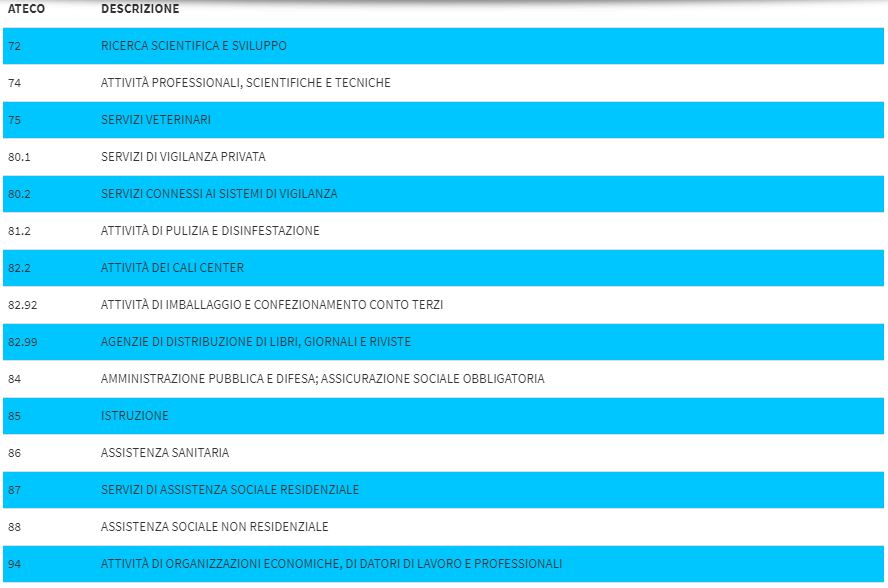

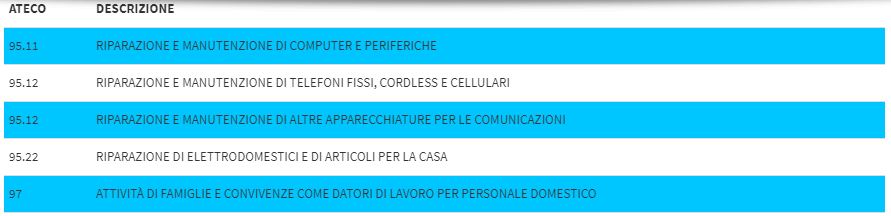

CORONAVIRUS: LA LISTA ATECO DELLE ATTIVITÀ ESSENZIALI CHE RESTANO APERTE (DPCM 22/03/2020)

- Published in News

MEDIOCREDITO CENTRALE: GIà OPERATIVE LE MISURE DEL DECRETO “CURA ITALIA”

Immediatamente operativi i provvedimenti del decreto “Cura Italia” che ampliano e semplificano l’intervento del Fondo di garanzia, lo strumento agevolativo per l’accesso al credito delle Pmi gestito da Mediocredito Centrale.

Nel dettaglio:

– la gratuità della garanzia del fondo, con la sospensione dell’obbligo di versamento delle previste commissioni per l’accesso al fondo stesso;

– l’ammissibilità alla garanzia di operazioni di rinegoziazione del debito, per consentire di venire incontro a prevedibili, immediate esigenze di liquidità di imprese ritenute affidabili dal sistema bancario;

– l’allungamento automatico della garanzia nell’ipotesi di moratoria o sospensione del finanziamento correlata all’emergenza coronavirus;

– la previsione, per le operazioni di importo fino a 100.000 euro, di procedure di valutazione per l’accesso al fondo ristrette ai soli profili economico-finanziari al fine di ammettere alla garanzia anche imprese che registrano tensioni col sistema finanziario in ragione della crisi connessa all’epidemia;

– eliminazione della commissione di mancato perfezionamento per tutte le operazioni non perfezionate;

– la possibilità di cumulare la garanzia del fondo con altre forme di garanzia acquisite per operazioni di importo e durata rilevanti nel settore turistico alberghiero e delle attività immobiliari;

– la possibilità di accrescere lo spessore della tranche junior garantita dal Fondo a fronte di portafogli destinati ad imprese/settori/filiere maggiormente danneggiati dall’epidemia;

– la possibilità di istituire sezioni speciali del fondo per sostenere l’accesso al credito di determinati settori economici o filiere di imprese, su iniziativa delle Amministrazioni di settore anche unitamente alle associazioni ed enti di riferimento;

– la sospensione dei termini operativi del fondo;

– estensione del limite per la concessione della garanzia da 2,5 milioni a 5 milioni di finanziamento;

– estensione a soggetti privati della facoltà di contribuire a incrementare la dotazione del fondo p.m.i. (oggi riconosciuta a banche, Regioni e altri enti e organismi pubblici, con l’intervento di Cassa depositi e prestiti e di Sace);

– facilitazione per l’erogazione di garanzie per finanziamenti a lavoratori autonomi, liberi professionisti e imprenditori individuali: sono ammissibili alla garanzia del fondo, gratuitamente e senza valutazione (con copertura all’80% in garanzia diretta e al 90% in riassicurazione), nuovi finanziamenti a 18 mesi meno un giorno di importo non superiore a 3 mila euro.

- Published in News

EMERGENZA COVID – MISURE STRAORDINARIE A SOSTEGNO DELL’ECONOMIA

PRINCIPALI MISURE A FAVORE DELLE IMPRESE

Sostegno alla liquidità

□ Moratoria dei finanziamenti a micro, piccole e medie imprese (che riguarda mutui, leasing, aperture di credito e finanziamenti a breve in scadenza).

In particolare, possono beneficiare della moratoria, facendone richiesta alla banca o altro intermediario finanziario creditore, le microimprese e le piccole e medie imprese italiane che alla data di entrata in vigore del decreto avevano ottenuto prestiti o linee di credito da banche o altri intermediari finanziari. Per questi finanziamenti la misura dispone che:

– le linee di credito accordate “sino a revoca” e i finanziamenti accordati a fronte di anticipi su crediti non possano essere revocati fino alla data del 30 settembre 2020;

– la restituzione dei prestiti non rateali con scadenza anteriore al 30 settembre 2020 sia rinviata fino alla stessa data alle stesse condizioni;

– il pagamento delle rate di prestiti con scadenza anteriore al 30 settembre 2020 sia riscadenzato sulla base degli accordi tra le parti o, in ogni caso, sospeso almeno fino al 30 settembre 2020.

La misura si rivolge alle microimprese e piccole e medie imprese aventi sede in Italia che, benché non presentino esposizioni deteriorate, hanno subito gli effetti dell’epidemia. A questo scopo, le imprese sono tenute ad autocertificare una riduzione parziale o totale dell’attività quale conseguenza diretta della diffusione dell’epidemia.

□ Potenziamento del fondo centrale di garanzia per le piccole e medie imprese, anche per la rinegoziazione dei prestiti esistenti.

Le modifiche riguardano nel dettaglio:

– la gratuità della garanzia del fondo, con la sospensione dell’obbligo di versamento delle previste commissioni per l’accesso al fondo stesso;

– l’ammissibilità alla garanzia di operazioni di rinegoziazione del debito, per consentire di venire incontro a prevedibili, immediate esigenze di liquidità di imprese ritenute affidabili dal sistema bancario;

– l’allungamento automatico della garanzia nell’ipotesi di moratoria o sospensione del finanziamento correlata all’emergenza coronavirus;

– la previsione, per le operazioni di importo fino a 100.000 euro, di procedure di valutazione per l’accesso al fondo ristrette ai soli profili economico-finanziari al fine di ammettere alla garanzia anche imprese che registrano tensioni col sistema finanziario in ragione della crisi connessa all’epidemia;

– eliminazione della commissione di mancato perfezionamento per tutte le operazioni non perfezionate;

– la possibilità di cumulare la garanzia del fondo con altre forme di garanzia acquisite per operazioni di importo e durata rilevanti nel settore turistico alberghiero e delle attività immobiliari;

– la possibilità di accrescere lo spessore della tranche junior garantita dal Fondo a fronte di portafogli destinati ad imprese/settori/filiere maggiormente danneggiati dall’epidemia;

– la possibilità di istituire sezioni speciali del fondo per sostenere l’accesso al credito di determinati settori economici o filiere di imprese, su iniziativa delle Amministrazioni di settore anche unitamente alle associazioni ed enti di riferimento

– la sospensione dei termini operativi del fondo;

– estensione del limite per la concessione della garanzia da 2,5 milioni a 5 milioni di finanziamento;

– estensione a soggetti privati della facoltà di contribuire a incrementare la dotazione del fondo p.m.i. (oggi riconosciuta a banche, Regioni e altri enti e organismi pubblici, con l’intervento di Cassa depositi e prestiti e di Sace);

– facilitazione per l’erogazione di garanzie per finanziamenti a lavoratori autonomi, liberi professionisti e imprenditori individuali.

□ rafforzamento dei Confidi per le microimprese, attraverso misure di semplificazione.

□ introduzione di un meccanismo di controgaranzia per le banche, da parte di Cassa depositi e prestiti, con cui consentire l’espansione del credito anche alle imprese medio-grandi impattate dalla crisi. L’obiettivo è di liberare così circa 10 miliardi di ulteriori investimenti;

Misure in campo fiscale

□ Sospensione, senza limiti di fatturato, per i settori più colpiti, dei versamenti delle ritenute, dei contributi previdenziali e assistenziali e dei premi per l’assicurazione obbligatoria per i mesi di marzo e aprile, insieme al versamento Iva di marzo. I settori interessati sono: turistico-alberghiero, termale, trasporti passeggeri, ristorazione e bar, cultura (cinema, teatri), sport, istruzione, parchi divertimento, eventi (fiere/convegni), sale giochi e centri scommesse;

□ sospensione dei termini degli adempimenti e dei versamenti fiscali e contributivi per contribuenti con fatturato fino a 2 milioni di euro (versamenti IVA, ritenute e contributi di marzo);

□ differimento scadenze – per gli operatori economici ai quali non si applica la sospensione, il termine per i versamenti dovuti nei confronti delle pubbliche amministrazioni, inclusi quelli relativi ai contributi previdenziali ed assistenziali ed ai premi per l’assicurazione obbligatoria, dal 16 marzo viene posticipato al 20 marzo;

□ disapplicazione della ritenuta d’acconto per professionisti senza dipendenti, con ricavi o compensi non superiori a euro 400.000 nel periodo di imposta precedente, sulle fatture di marzo e aprile;

□ sospensione sino al 31 maggio 2020 dei termini relativi alle attività di liquidazione, di controllo, di accertamento, di riscossione e di contenzioso, da parte degli uffici dell’ Agenzia delle entrate;

□ sospensione dei termini per la riscossione di cartelle esattoriali, per saldo e stralcio e per rottamazione-ter, sospensione dell’invio nuove cartelle e sospensione degli atti esecutivi;

□ affitti commerciali – a negozi e botteghe: viene riconosciuto un credito d’imposta pari al 60% del canone di locazione del mese di marzo.

- Published in News

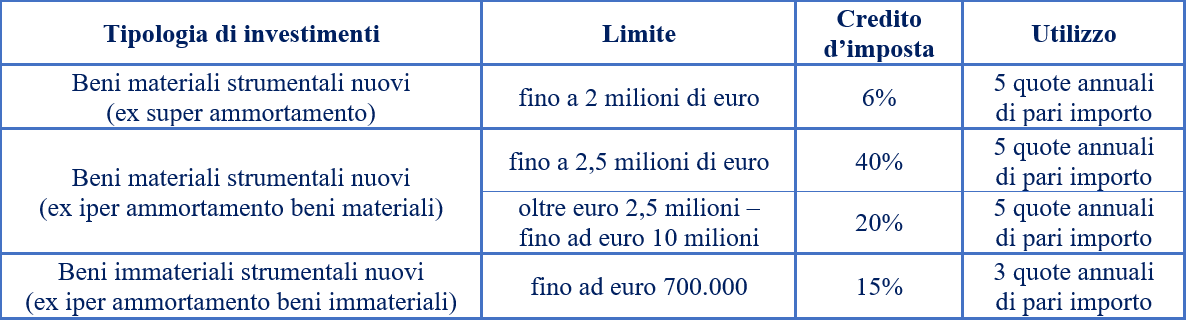

NUOVO CREDITO D’IMPOSTA 2020

La legge di bilancio 2020 prevede un nuovo credito d’imposta dal 6 al 40% che sostituisce super e iperammortamento per investimenti in ricerca e sviluppo, transizione ecologica, innovazione tecnologica 4.0 e altre attività innovative.

La nuova agevolazione per gli investimenti in beni strumentali, da maggiorazione del costo di acquisto del bene (e quindi da maggiorazione dell’ammortamento in dichiarazione dei redditi), diviene un credito d’imposta.

Le imprese che dal 1° gennaio 2020 e fino al 31 dicembre 2020 (ovvero entro il 30 giugno 2021, se eseguono l’ordine di acquisto e il pagamento di un acconto minimo del 20% entro la data del 31 dicembre 2020) effettuano investimenti in beni strumentali nuovi, destinati a strutture produttive localizzate sul territorio dello Stato, potranno beneficiare di un credito d’imposta, utilizzabile esclusivamente in compensazione come indicato nella tabella che segue:

- Published in News

NUOVA SABATINI 2020

La Legge di Bilancio 2020 ha rafforzato la Nuova Sabatini disponendo il rifinanziamento, per complessivi 540 milioni di euro nel periodo 2020-2025, dell’agevolazione Beni strumentali messa a disposizione dal Mise con l’obiettivo di facilitare l’accesso al credito delle Pmi e accrescere la competitività del sistema produttivo del Paese.

La misura è finalizzata alla concessione alle Pmi di:

- finanziamenti agevolati sugli investimenti volti all’acquisto a titolo di proprietà o all’acquisizione in leasing finanziario di beni nuovi materiali (macchinari, impianti, beni strumentali d’impresa, attrezzature nuovi di fabbrica e hardware) o immateriali (software e tecnologie digitali) a uso produttivo;

- un correlato contributo statale in conto impianti determinato in misura pari al valore degli interessi calcolati, in via convenzionale, su un finanziamento della durata di cinque anni e di importo uguale all’investimento, ad un tasso d’interesse annuo pari al 2,75% per gli investimenti “ordinari” e al 3,575% per gli investimenti in beni 4.0.

I principali aspetti di rilievo della “Nuova Sabatini” delineata dalla Legge di Bilancio 2020 sono i seguenti:

- il rifinanziamento della misura con destinazione di 105 milioni di euro per l’anno 2020, di 97 milioni di euro per ciascuno degli anni dal 2021 al 2024 e di 47 milioni di euro per l’anno 2025;

- il mantenimento del meccanismo preferenziale a favore degli investimenti in beni 4.0, nella duplice accezione di destinazione di un’apposita riserva del 30% delle risorse stanziate e della maggiorazione del contributo statale del 30% rispetto al contributo ordinario;

- la maggiorazione del contributo statale dal 30% al 100% per investimenti in beni 4.0 realizzati dalle micro e piccole imprese nel Mezzogiorno, con una riserva complessiva per il periodo 2020-2025 di 60 milioni di euro a valere sulle risorse autorizzate;

- l’estensione del meccanismo preferenziale a favore degli investimenti effettuati dalle Pmi in beni materiali nuovi a uso produttivo e a basso impatto ambientale, con la destinazione di una riserva del 25% delle risorse autorizzate e una maggiorazione del contributo statale del 30% rispetto al contributo ordinario.

La “Nuova Sabatini”, come modificata dalla Legge di Bilancio 2020, ha inoltre un ambito applicativo oggettivo esteso agli investimenti produttivi ecosostenibili.

Il contributo statale, nel rispetto delle intensità massime previste dalla normativa dell’Unione europea in materia di aiuti di Stato, è in tal caso maggiorato del 30% rispetto al contributo ordinario, dunque è rapportato agli interessi calcolati, in via convenzionale, sul finanziamento a un tasso annuo del 3,575%.

Ai fini dell’ammissione ai benefici è richiesta dalla fonte primaria una certificazione rilasciata dal fornitore dei beni e dei servizi o da un professionista indipendente, attestante:

- la rispondenza degli investimenti effettuati ai requisiti di ecosostenibilità;

- la quantificazione del relativo impatto.

Inoltre, il Decreto Crescita ha esteso la disciplina agevolativa di sostegno della cd. “Nuova Sabatini” anche alle micro, piccole e medie imprese, costituite in forma societaria, impegnate in processi di capitalizzazione, che intendano realizzare un programma di investimento.

Il regolamento demandato al Mise, di concerto col Mef, atto a definire gli aspetti operativi della misura di sostengo alla capitalizzazione, non risulta ad oggi ancora adottato.

- Published in News