LA LEGGE DI BILANCIO 2021 RINVIA LA SCADENZA AL 30 GIUGNO 2021.

Potranno fare domanda entro la fine di gennaio le imprese non ammesse al rinvio del termine per il pagamento delle rate.

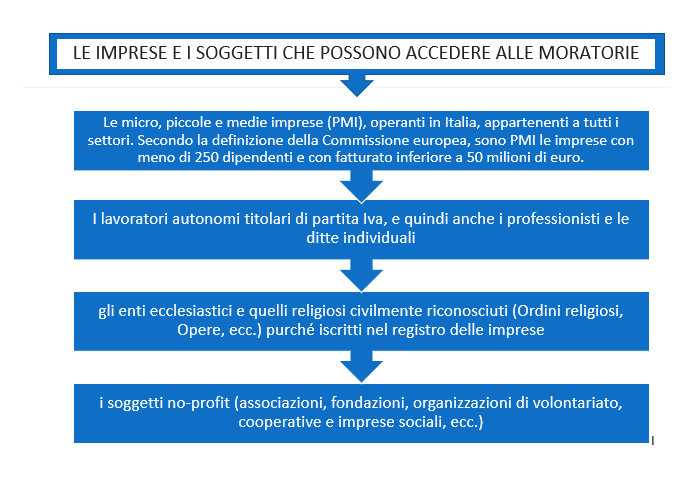

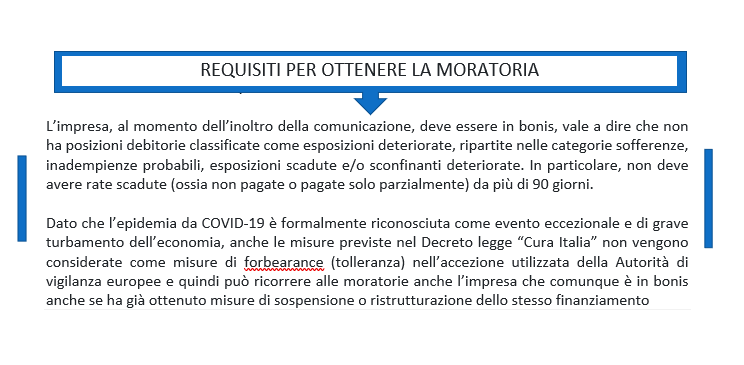

È l’articolo 41 della Legge di Bilancio 2021 a disporre la proroga dal 31 gennaio 2021 al 30 giugno 2021 della moratoria dei prestiti per le micro, piccole e medie imprese: un’importante misura prevista per sostenere la liquidità delle PMI e aiutarle a superare la caduta produttiva connessa con l’emergenza sanitaria (sostanzialmente prevede il congelamento delle rate sui finanziamenti concessi e le relative garanzie del Fondo PMI ).

Non servirà fare domanda per le imprese già ammesse alla moratoria poiché la proroga diventa automatica. Dovranno invece presentare apposita richiesta, entro il 31 gennaio 2021, le PMI escluse delle misure di sostegno introdotte nel corso del 2020. Al contrario, nel caso di rinuncia alla moratoria da parte dell’impresa, la volontà di riprendere i pagamenti dovrà essere manifestata al soggetto finanziatore entro il 31 gennaio 2021, data che slitta al 31 marzo 2021 per le imprese del turismo.

Per la proroga della moratoria da prestiti e finanziamenti, la Legge di Bilancio 2021 incrementa di 300 milioni di euro la dotazione della sezione speciale del Fondo di garanzia per le PMI.

- Published in News

CONTRIBUTO STATALE SUI FINANZIAMENTI ALLE PMI IN UN’UNICA SOLUZIONE ANCHE SOPRA I 200MILA EURO.

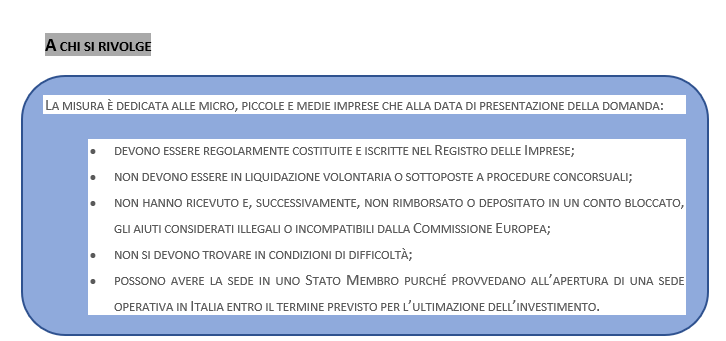

La “Nuova Sabatini” è l’agevolazione del Ministero dello Sviluppo Economico che facilita l’accesso al credito delle piccole e medie imprese, che vogliono investire in macchinari 4.0, impianti produttivi hardware, software e tecnologie digitali per accrescere la competitività del sistema produttivo.

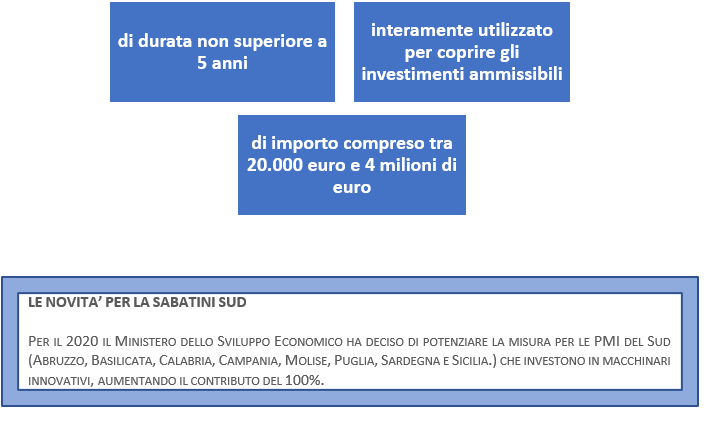

La Legge di Stabilità 2021 va a modificare il dl 69/2013, articolo2, comma 4, eliminando la parte che contiene il limite dei 200mila euro di finanziamento e prevedendo che il contributo statale venga sempre “erogato in un’unica soluzione”. Viene così potenziata una delle agevolazioni più amate dalle imprese italiane. La regola, essendo inserita in manovra, si applica dal prossimo primo gennaio.

Sono ammessi al finanziamento tutti i settori produttivi, (anche agricoltura e pesca), tranne le attività finanziarie e assicurative, e delle attività connesse all’esportazione e per gli interventi subordinati all’impiego preferenziale di prodotti interni rispetto ai prodotti di importazione.

I beni oggetto dell’investimento devono essere nuovi e riferiti alle immobilizzazioni materiali per “impianti e macchinari”, “attrezzature industriali e commerciali” e “altri beni” o spese classificabili nell’attivo dello stato patrimoniale alle voci B.II.2, B.II.3 e B.II.4 dell’articolo 2424 del codice civile, nonché a software e tecnologie digitali. È necessaria l’autonomia funzionale dei beni, non essendo ammesso il finanziamento di componenti o parti di macchinari che non soddisfano tale requisito, inoltre vi deve essere correlazione tra i beni oggetto dell’agevolazione e l’attività produttiva svolta dall’impresa.

Inoltre, il 25% delle risorse stanziate dal MISE sono riservate alle micro, piccole e medie imprese che acquistano macchinati (anche in leasing) a basso impatto ambientale per migliorare l’ecosostenibilità dei prodotti e dei processi produttivi.

COME FUNZIONA E AGEVOLAZIONI

Le agevolazioni prevedono la concessione, da parte di banche e intermediari finanziari, che aderiscono alla convenzione tra il Ministero dello sviluppo economico, l’Associazione Bancaria Italiana e Cassa depositi e prestiti, di finanziamenti alle micro, piccole e medie imprese a sostegno degli investimenti previsti dalla misura, nonché di un contributo da parte del Ministero dello sviluppo economico rapportato agli interessi sui finanziamenti.

Il finanziamento, può essere assistito dalla garanzia del “Fondo di garanzia per le piccole e medie imprese” fino all’80% dell’ammontare del finanziamento stesso, e deve essere:

- Published in News

SUPPORTO ALLO SVILUPPO DELLE ATTIVITÀ DELLE IMPRESE INNOVATIVE

E’ stato pubblicato in Gazzetta ufficiale il decreto attuativo a firma del MISE che disciplina le modalità di impiego di ulteriori 200 milioni di euro destinati dal Decreto Rilancio al Fondo di sostegno al Venture Capital, gestito da Cdp Venture Capital Sgr.

La misura mira a rafforzare le Startup e le PMI innovative che in questo particolare periodo di crisi necessitano di nuovi strumenti di supporto finanziario.

COME FUNZIONANO GLI INVESTIMENTI

Le risorse del Fondo potranno essere erogate fino a un massimo di 4 volte il valore dell’investimento degli investitori privati, siano essi regolamentati (quindi strutturati come fondi o altri veicoli di investimento) o qualificati (intesi come acceleratori o incubatori, business angel e family office) nel limite complessivo di 1 milione per singola Startup o PMI innovativa.

Attraverso tale Fondo, gli investitori qualificati e regolamentati che operano sul territorio nazionale potranno segnalare le startup e le PMI innovative in cui stanno per investire o hanno investito nei 6 mesi antecedenti l’entrata in vigore del Decreto Legislativo Rilancio con la pubblicazione in Gazzetta Ufficiale, nel rispetto dei requisiti stabiliti dal decreto attuativo.

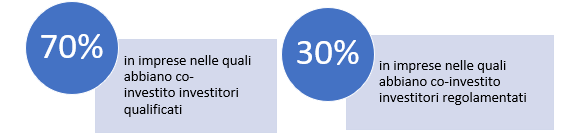

Al termine del periodo di investimento Il patrimonio del Fondo dovrà risultare investito, in via tendenziale:

PROCEDURE DI SELEZIONE

Nei primi sei mesi di operatività del Fondo è prevista anche una procedura accelerata di valutazione per le imprese già beneficiarie di Smart&Start – strumento di finanziamento gestito da Invitalia – e per le startup e le PMI innovative che hanno subito una riduzione dei ricavi realizzati nel corso del primo semestre del 2020 di almeno il 30% rispetto ai ricavi ottenuti nel primo semestre o nel secondo semestre dell’anno 2019.

BENEFICIARI:

L’investimento sarà orientato sulle start-up e le PMI innovative che soddisfano una serie di requisiti:

- sede legale e attività in Italia.

- non presentano procedimenti di accertamento in corso non ancora rimediati;

- superano le verifiche di gestione del rischio, conformità alle norme o prevenzione del rischio di riciclaggio e di finanziamento del terrorismo.

- concrete potenzialità di sviluppo, misurabili sulla base di indicatori quantitativi e/o qualitativi, dimostrabile attraverso il rispetto di almeno uno dei seguenti criteri:

- sulla base di una crescita dei ricavi, dei clienti o degli utilizzatori dei servizi nei dodici mesi antecedenti l’effettuazione dell’investimento da parte del Fondo;

- sulla base di un sostenibile piano industriale triennale approvato dal competente organo amministrativo;

- sulla base di contratti o partnership strategiche

- sulla base di brevetti depositati con potenzialità di sfruttamento industriale,non presentano procedimenti di accertamento in corso non ancora rimediati;

- Published in News

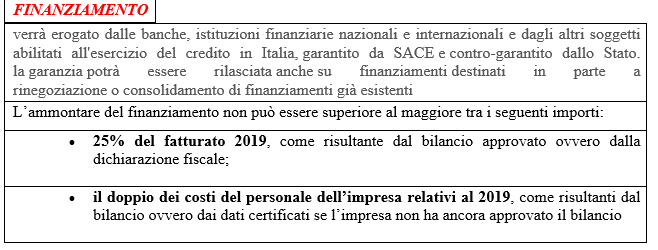

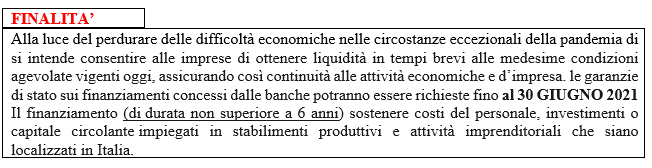

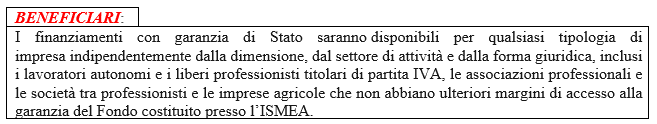

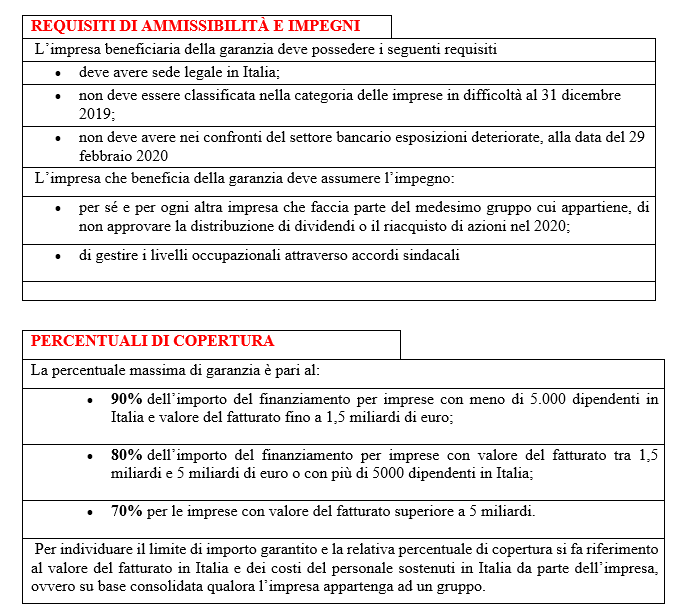

La legge di Bilancio introduce alcune novità a Garanzia Italia, lo strumento previsto dal decreto liquidità per sostenere – attraverso la garanzia di SACE e la controgaranzia dello Stato – la concessione di finanziamenti alle attività economiche e d’impresa danneggiate dall’emergenza Covid-19.

Analizziamo nel dettaglio

- Published in News

Legge di Bilancio 2021 : Credito d’imposta beni strumentali

Nel disegno di legge di Bilancio 2021, approvato definitivamente dal Consiglio dei Ministri del 16 novembre 2020, numerosi sono gli interventi approvati per potenziare il credito d’imposta per il Piano Transizione 4.0: beni strumentali nuovi; beni materiali Industria 4.0; beni immateriali Industria 4.0; beni materiali ed immateriali “generici”; credito d’imposta per R&S&I; credito di imposta formazione 4.0.

Credito d’imposta per beni strumentali nuovi

Le nuove regole sono valide per gli investimenti effettuati a partire dal 16 novembre 2020 e resteranno in vigore fino alla fine del 2022, con possibile estensione fino al 30 giugno 2023 se entro il 31 dicembre 2022 l’ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti di almeno il 20% del costo di acquisizione. Previste inoltre aliquote agevolative più elevate, più alti limiti massimi delle spese ammissibili e minori tempi di fruizione. Esteso poi l’ambito oggettivo del credito d’imposta per i beni strumentali generici, aperto a imprese e professionisti: con la nuova disciplina, sono agevolabili anche i beni immateriali.

Il credito d’imposta non è tassabile né ai fini reddituali né ai fini Irap.

Nel dettaglio:

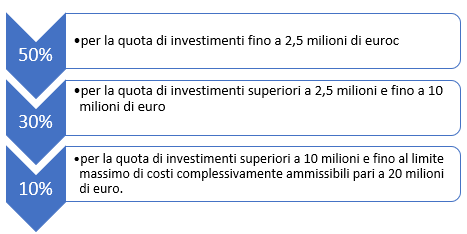

Per gli investimenti in beni strumentali materiali 4.0 il credito d’imposta è riconosciuto nella misura del:

Per gli investimenti in beni strumentali immateriali 4.0 invece, il credito d’imposta è riconosciuto nella misura del 20% del costo, nel limite massimo di costi ammissibili pari a un milione di euro, sia nel 2021 che nel 2022.

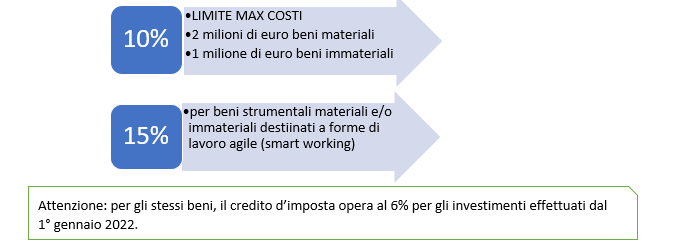

Per gli investimenti in beni strumentali materiali ed immateriali “generici”, effettuati a decorrere dal 16 novembre 2020 e fino al 31 dicembre 2021 (con possibile estensione fino al 30 giugno 2022), il credito di imposta è riconosciuto nella misura del:

L’utilizzo del credito d’imposta: in compensazione in F24

Il credito d’imposta spettante può essere utilizzato in compensazione in F24

Il periodo minimo di compensazione, dagli attuali 5 anni si riduce a 3 anni, a partire dall’anno in cui è avvenuta l’interconnessione, nel caso di beni 4.0, o dall’anno di entrata in funzione, per i beni tradizionali

Come per la precedente disciplina, il credito d’imposta è utilizzabile esclusivamente in compensazione ma in 3 quote annuali (anziché in 5 quote annuali di pari importo, ridotte a 3 per i beni immateriali 4.0).

Le nuove regole prevedono inoltre che i soggetti con un volume di ricavi o compensi inferiori a 5 milioni di euro possono utilizzare il credito d’imposta per gli investimenti in beni strumentali materiali ed immateriali “generici” in un’unica quota annuale.

- Published in News